金利変動のリスクと対策~金利の種類とメリット・デメリット~

公開日: 2022.10.28

最終更新日: 2025.10.08

賃貸経営を行う上で、「リスク」は存在します。空室リスク、家賃滞納リスク、災害リスク、修繕リスク、金利変動のリスクなどが考えられます。

今回は、金利変動リスクの対策についてお話ししたいと思います。

1.主な金利の種類(変動金利と固定金利)

まずは、アパートローンの主な金利の種類についてみていきましょう。

金利タイプは大きく分けて3つのタイプがあります。それぞれの特徴は以下の通りです。

変動金利型

金利が変動し、半年に1回金利の見直しが行われ、5年ごとに返済額の見直しをするのが特徴です。

メリットは、他の金利タイプと比べて金利が低くなることが多いです。

ただし、金利は変動しますので長期的には返済計画の見通しが立てづらいというデメリットがあります。

固定金利選択型

固定金利選択型は、一定期間だけ金利が固定し、固定金利期間が終了後に、変動金利か固定金利か選択をします。

一定期間は、金融機関によって異なりますが、2年、3年、5年、10年があります。

一定の期間は、返済計画が立てやすいのですが、固定期間終了後に金利が上昇する可能性があるところがデメリットです。

全期固定金利型

全期間固定金利型は、返済期間の全期間金利が一定ということです。

返済計画の見通しが立てやすいのですが、他の金利タイプと比べると高い金利水準になります。

金利への考え方

それぞれの金利タイプをどう選択するのか悩む方もいらっしゃるでしょう。

一般的な住宅ローンを検討する場合には、ライフプランを考えながら、金利タイプを選択します。例えば、教育費がかかる子どもがいるなど金利上昇のリスクをは少しでも軽減する必要がある場合は固定金利タイプを選択する。

一方、DINKsで金利が変動しても対応できる収入があるというような場合は、変動金利を選ぶというような具合で検討してみるといいでしょう。ただし、変動金利は上昇のリスクがありますので、慎重に選択する必要があります。変動金利のリスクについては、次項で詳しく紹介します。

アパートローンを利用する場合でも、ライフプランを踏まえて金利タイプを選択することは重要といえます。

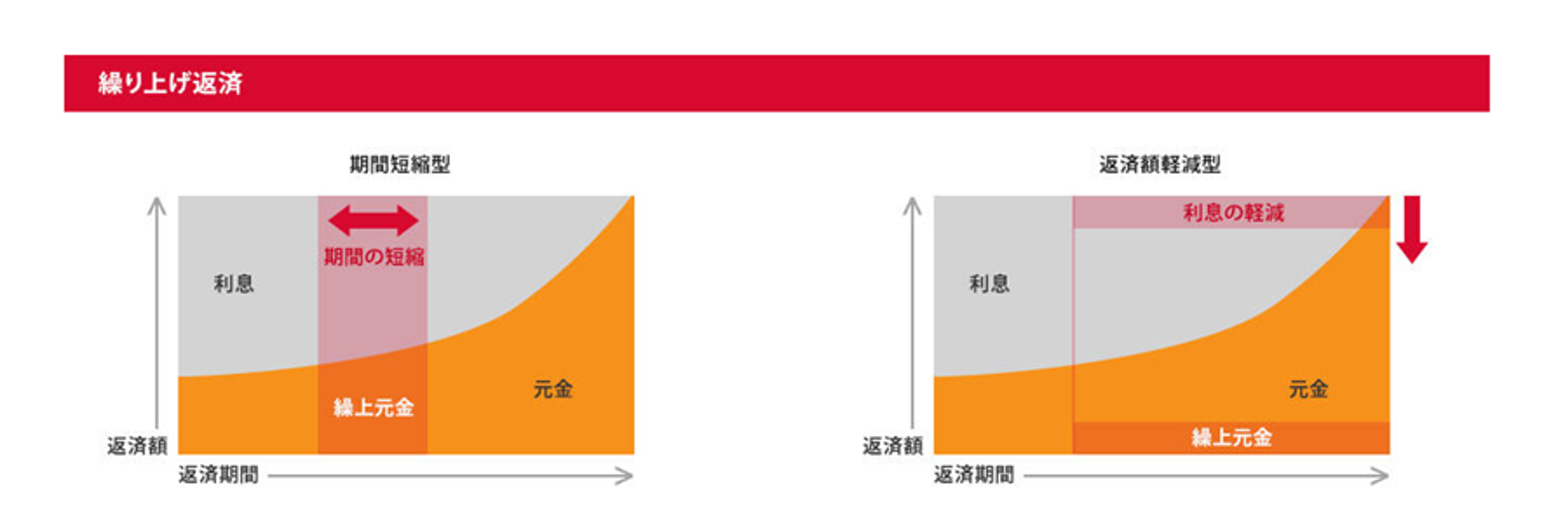

また、アパートローンでは、家賃収入が安定して資金に余裕がでてくるということもあります、このような時は繰り上げ返済も検討しましょう。繰上げ返済には、返済期間を短くする期間短縮型と毎月の返済額を減少させる返済額軽減型があります。期間短縮型は、総返済額の減少が期待でき、期間短縮型は毎月の支出が抑えられる効果があります。

2.金利の動向

金利のタイプの特徴を前項でお伝えしました。ここで、過去の金利の動向を確認してみましょう。

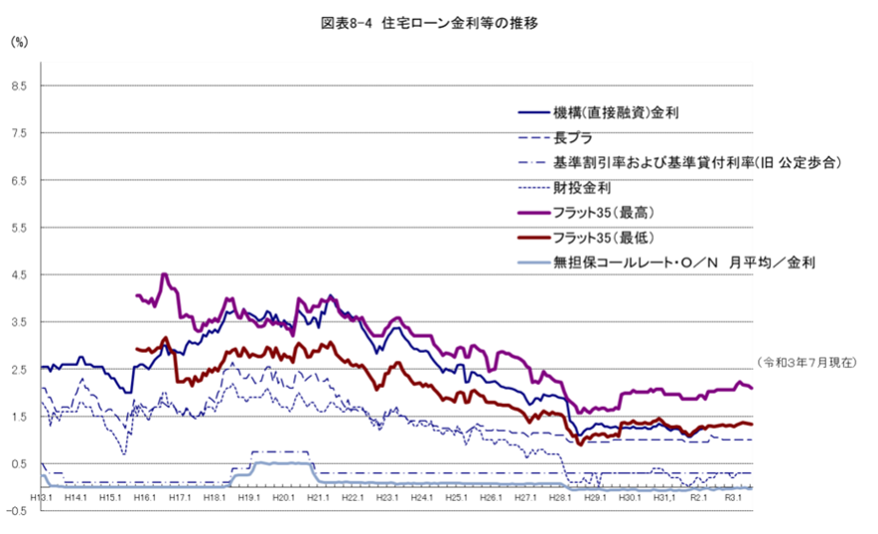

住宅金融支援機構のHPに掲載されている「民間金融機関の住宅ローンの金利推移」や国土交通省の「住宅ローン金利等の推移」をみてみると、直近5年間の変動幅は小さく見えます。

住宅金融支援機構のHPに掲載されている「民間金融機関の住宅ローンの金利推移」や国土交通省の「住宅ローン金利等の推移」をみてみると、直近5年間の変動幅は小さく見えます。

ただし、過去には、1年で金利1~2%変動してしまったこともありますので、定期的に金利の動向を確認しておく必要はあります。

金利は、国の景気や物価、金融政策、為替、海外の金利、株価などによって変動します。

例えば、「景気」による金利上昇の背景は、景気が良くなると個人の収入が増え、そのため個人消費が増えます。そうすると、企業が売り上げを伸ばし、将来の生産資金を調達するため資金需要が高まり金利が上昇すると考えられています。反対に、景気が悪くなると個人消費が減少し金利が下がるとされています。

「物価」と金利の関係は、景気がよくなると、モノが売れ、モノの値段が上がるため、資金需要が高まり、金利が上昇すると考えられています。反対に、景気が悪くなるとモノが売れなくなり、金利が下がると考えられています。

国内の景気の良し悪しで、金利は変動しますが、対海外の影響も否めません。

「為替相場」による金利変動の背景を解説しますと、円安であれば輸入品が高くなり、国内の物価につながります。そのため、ドルの需要が高まり、円の供給が減少し、金利が上昇するという仕組みになっています。このように、国内の景気、物価、為替相場など様々な点から、影響をうけること、どのようになったら金利が上昇するのか下落するのか理解しておくとよいでしょう。

2-1.金融政策の歴史

金利の変動については、金融政策は大きく関わっています。

金融政策とは、日本銀行が公開市場操作を用いて、金利の形成に影響を与え、通貨や金融の調整を行うことです。景気や市場の状況によって、金融政策は行われてきました。近年の代表的な金融政策は以下の通りです。

|

年 |

金融政策の内容 |

|

1999年2月 |

事実上のゼロ金利政策導入 |

|

2000年8月 |

ゼロ金利政策解除 |

|

2001年3月 |

量的金融緩和を導入 |

|

2006年3月 |

量的金融緩和を解除 |

|

2010年10月 |

包括的な金融緩和(ゼロ金利政策と量的緩和を合わせた)を導入 |

|

2013年4月 |

量的・質的金融緩和導入 |

|

2016年1月 |

マイナス金利付き量的・質的金融緩和を導入 |

|

2016年9月 |

長短金利付き量的・質的金融緩和を導入 |

|

2020年4月 |

金融緩和の強化 |

|

2021年3月 |

より効果的で持続的な金融緩和の実施 |

このように、金融政策は景気や情勢に対応して行ってきました。今後も金融政策の動向に注視していきましょう。

3.金利変動リスクへの対応

金利は1%変動するだけでも大きく差が生じます。例えば、1億円の35年ローンを組んだ場合、金利1%と2%の全期間金利型で比べてみます。

|

毎月返済額 |

総返済額 |

|

|

金利1% |

282,285円 |

118,559,700円 |

|

金利2% |

331,262円 |

139,130,040円 |

|

金利1%と2%の差額 |

48,977円 |

20,630,340円 |

このように、1%異なるだけで支払い金額が変化します。上記の表のように、月額約4.8万円の差が生じた場合、返済計画や賃貸経営にも影響するでしょう。

しかしながら、金利が低いからという理由だけで、変動金利を選択してしまうとリスクがあることに注意してください。

変動金利のリスクは、金利が上昇した場合に返済額が上昇することは皆さんもすぐに予想できると思います。

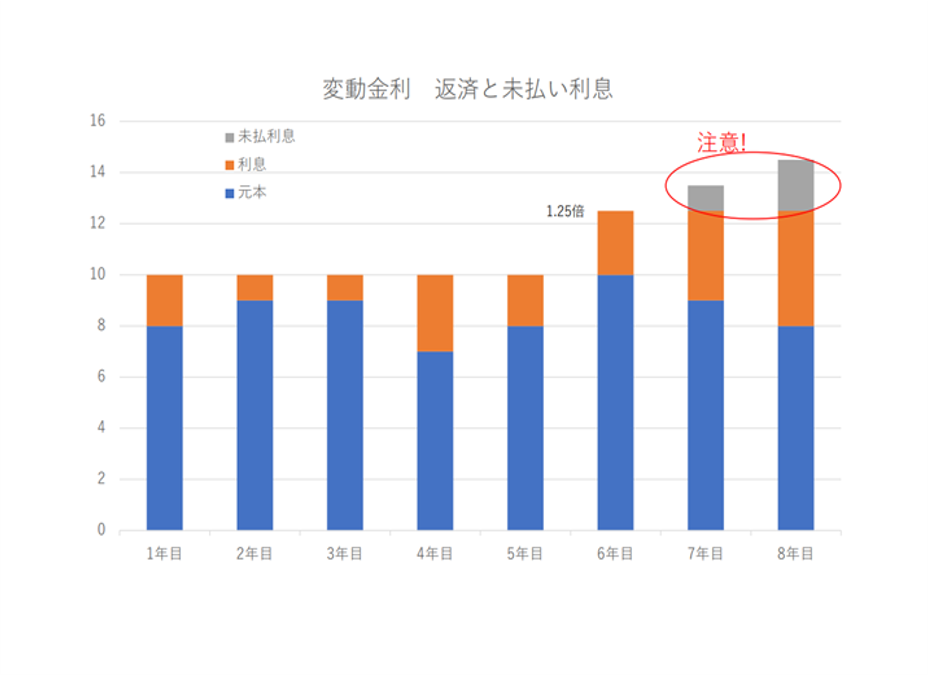

しかし、上昇するだけではなく、変動金利のリスクは1.25倍ルールがあることです。これは、変動金利で金利が上昇した場合、金利が上昇する直前の月返済金額の1.25倍の返済額が上限となる仕組みです。

つまり、金利が上昇し返済額の見直しが行われる際に、月返済額300,000円が400,000円になったとします。しかし、1.25倍ルールがありますから、375,000円が返済額の上限になります。そして、この返済額を次の返済見直し時まで支払い続けることになります。

1.25倍ルールは、急激な金利上昇に対応できないリスクを回避するために設けられており、返済額の急激な上昇により、月々の返済額を抑え破綻を防ぐことができます。しかし、そこには見えないリスクがあります。

先ほどの例で、金利上昇で400,000円となるはずですが375,000円に抑えられるとお伝えしました。

では上限を超えた毎月25,000円はどうなるのでしょう。支払いが免除されるわけではありません。未払い利息として、返済期間終了時にまとめて支払うことになるのです。

また、未払い利息が生じると元本がなかなか減らないということもあります。

変動金利と返済・未払い利息のイメージ図はこちらです。

賃貸経営では、一般的な住宅ローンより高額な金額を借入する場合もあります。借入金が高額になればなるほど、利息も多くなります。支払期間が終了後、高額な未払い利息が残っているというリスクがあることを知っておきましょう。

賃貸経営では、一般的な住宅ローンより高額な金額を借入する場合もあります。借入金が高額になればなるほど、利息も多くなります。支払期間が終了後、高額な未払い利息が残っているというリスクがあることを知っておきましょう。

3-1.固定金利選択型のリスク

固定金利選択型は、変動金利と違って一定期間の金利は固定するため、安心と思うかもしれません。

しかし、全期間金利型と違って、固定金利選択型は、一定の期間だけ、金利が固定しています。

ですから、2年、5年、10年のように選択した期間だけ固定金利で、その期間が終了したら、その時点で変動金利・固定金利を選択します。この時、変動金利と違い、1.25倍ルールはありません。期間終了時に、金利が大きく上昇してた場合、上昇した金利になります。大幅に返済額が上昇するリスクがあるということです。

例えば、30年後の金利は上昇するか下落するのかわかりません。海外や国内の経済状況によって大きく変動する可能性もあります。

上記のそれぞれの金利タイプのリスクを理解しておくことが金利変動の対策のひとつです。

さらに具体的には、長期期間であれば上昇リスクを考え全期間固定金利を選択する、金利上昇リスクも考慮しつつより低い金利にしたいのであれば、固定金利選択型と変動金利を併用してローンを組むなどの金利変動の対策例が考えられます。

4.まとめ

近年、新型コロナウィルス感染症などの影響で建築費用は上昇するという「ウッドショック」は記憶に新しいかと思いますが、建築費の上昇は、建築業界にとっても消費者にとっても気になるところです。

一方で、金利上昇リスクは低金利が長年続いていることもあり、忘れられがちですが、過去の金利変動から金利上昇のリスク対策も重要です。賃貸経営を行う上で、ライフプランを考慮しつつ、家庭内などの事情が許すのであれば、金利という外部状況も考慮して賃貸経営を始める時期を検討しましょう。

今回は金利変動に関して解説していきました。

金利以外にも資産や運用、相続に関して最新情報を無料で配信しています。

資産承継や賃貸経営に関するホットなお役立ち情報は下記をクリック↓

■執筆者プロフィール

優益FPオフィス アシスタント/㈱大幸建設 監査役

髙杉 雅紀子

マイアドバイザー®。短期大学卒業後、大手生命保険会社入社。約8年勤務し、結婚後退社。平成16年から建設会社の経理・住宅ローン担当をしつつ、FPとして活動。地域の子育て支援団体の代表を務め、ひとり親支援にも積極的に取り組んでいる。

【保有資格】AFP・FP技能士(2級)・住宅ローンアドバイザー

■監修者プロフィール

株式会社優益FPオフィス 代表取締役

佐藤 益弘

マイアドバイザー®

Yahoo!Japanなど主要webサイトや5大新聞社への寄稿・取材・講演会を通じた情報提供や、主にライフプランに基づいた相談を顧客サイドに立った立場で実行サポートするライフプランFP®として活動している。

NHK「クローズアップ現代」「ゆうどきネットワーク」などTVへの出演も行い、産業能率大学兼任講師、日本FP協会評議員も務める。

【保有資格】CFP®/FP技能士(1級)/宅地建物取引士/賃貸不動産経営管理士/住宅ローンアドバイザー(財団法人住宅金融普及協会)/JーFLEC認定アドバイザー(金融経済教育推進機構)

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング