マンション投資で税金対策ができる仕組みと大切な心構え

公開日: 2022.10.28

最終更新日: 2025.10.28

マンション投資の主な目的として、収益の獲得のほか税金対策も挙げられます。

特に累進課税が適応される税金もあり、一般的に収入が高い方ほど大きな節税効果を発揮します。

つまりマンションの投資や経営に必要な税金対策をするためには、あらかじめ税金の種類や仕組みなどを知っておくことが大切です。

本記事で詳しく解説しますので、ぜひ参考にしてください。

>>関連記事:マンション経営の種類|それぞれのメリット・デメリットは?

目次

1-1 不動産と現金の価値の違い

1-2 なぜマンション投資が税金対策となるのか

1-3 小規模宅地等の特例

3-1 税金の仕組みを適切に理解した上で対策する

3-2 リスクを適切に把握する

3-3 収支計画をしっかり立てる

3-4 わからないことはプロに相談する

1.マンション投資でできる税金対策?:相続税

相続税とは相続または「遺贈」により財産を取得した場合に課せられる税金のことです。

財産の評価額が高いと多額の税金を支払わなければなりませんが、アパート経営やマンション経営によって軽減されるケースがあります。

1-1.不動産と現金の価値の違い

不動産等による相続財産は時価に比べて相続税評価額で判断するため、評価が下がることがあります。

そのため、現金で相続するより相続税を抑えられるケースが多くなっています。

また、相続税率は累進課税制度を採用しているため、相続する財産の評価額が高いほど税率が高くなり、相続税の納税額が大きくなります。

現金は100%の評価額となりますが、不動産の場合、一般的に相続税評価額によって評価されることから、保有する現金で不動産を購入したほうが財産の評価額を抑えられ、結果として相続対策になることが考えられます。

1-2.なぜマンション投資が税金対策となるのか

相続対策を賃貸マンション経営で考える場合には、マンションの土地部分は貸家建付地に該当します。 その価額は借家権割合、借地権割合、賃貸割合に応じて評価額が下がります。

計算式で表すと以下の通りです。

貸家建付地の価額=自用地としての価額?自用地としての価額×借地権割合×借家権割合×賃貸割合

借家権割合、借地権割合、賃貸割合が高いと数値が税務上の評価額が低くなる算出方法になっていることから、自宅用よりも賃貸に出しているマンションのほうが、より納める税金が少なくなります。

賃貸物件のほうが評価が下がる理由としては、他人に貸している不動産は所有者が自由に使えないということが大きいです。

1-3.小規模宅地等の特例

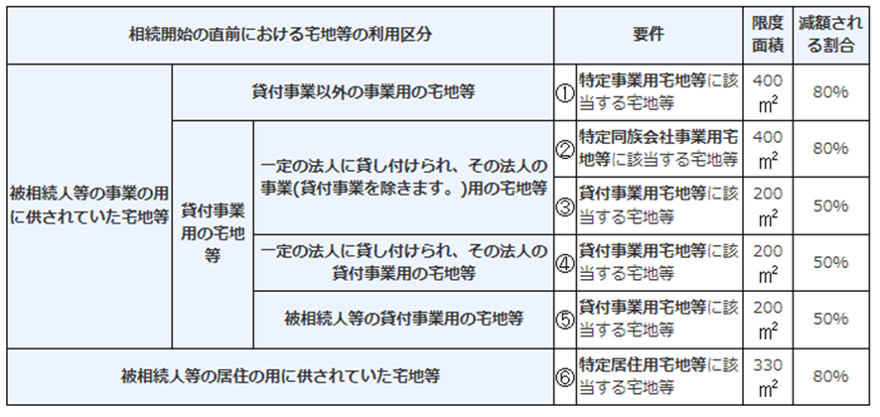

一定の要件を満たす宅地の場合、小規模宅地等(または小規模住宅用地)の特例が認められています。

この制度を利用すれば、自宅用の宅地や事業用の土地の評価額を最大80%まで下げることが可能です。

減額される割合や限度面積は、宅地の条件によって異なるため詳細は以下の表を見て確認するようにしましょう。

【参考】「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例) 」(国税庁)

【参考】「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例) 」(国税庁)

2.マンション投資でできる税金対策?:所得税・住民税

所得税とは個人が1年間で得た所得に対して課税される税金であり、住民税とは地方税の一種で都道府県が課税する道府県民税と、市区町村が課税する市町村民税の総称です。

サラリーマンとして働いている方や個人事業主の方など、一定の収入があれば納税義務が課せられる税金ですが、投資用マンションなどの収益物件の運用によってこれらを節税できるケースがあります。

2-1.減価償却費を所得から経費として差し引ける

減価償却を活用して所得の圧縮を図ることで、マンション投資で得た収益にかかる税金の額を抑えられる場合があります。

減価償却とは資産の取得価格を法定耐用年数に分けて経費計上できる仕組みのことで、特に建物のように高額な資産を運用する場合、減価償却費の計上は有効な節税対策となります。

減価償却費は現金の支出を伴わない経費なので、会計上の所得と実態の所得で差が生じます。

そして実態よりも低くなった所得に対し所得税などが課されるため、結果的に納める税額が下がり節税につながります。

なお、所得税には総合課税と分離課税がありますが、総合課税は黒字所得から赤字所得を差し引く「損益通算」が可能となっています。

マンション投資で得られる不動産所得は総合課税に該当するため、損益通算が可能となっています。

ただし、経費計上する際の注意点として、減価償却による節税効果は一時的なもので、永続しないことを理解しておく必要があります。

減価償却が終了した翌年から税金が上がる点に注意しましょう。

3.マンション投資で税金対策を行うにあたっての心構え

税金対策を行う場合の心構えを4つ紹介します。実際にマンション投資を開始する前にぜひ把握しておいてください。

3-1.税金の仕組みを適切に理解した上で対策する

マンション投資で可能な税金対策は、ここまで解説してきましたが、実際に着手するのであれば、制度や法律をより詳しく理解する必要があります。

税金は基本的に高所得者ほど負担が大きくなる仕組みになっています。

例えば所得税、相続税、贈与税は累進課税を採用しているため、課税額が上がるほど税率も上昇していきます。

また固定資産税や都市計画税は所有する資産の評価額に応じて税額が決定されます。

したがって、不動産投資における税金対策は、給与所得が高い方や多額の資産を持っている方ほど、大きな節税効果を発揮することもありますが、マンション消費税還付などの「露骨な税金対策」は税務署から指摘が入る可能性もあります。

もし、脱税にあたる行為と見なされると処分の対象になるため、「節税」と「脱税」は全く異なることを理解して実践するようにしましょう。

また、そもそも税金とは社会保障やインフラ整備などの公的サービス運営を目的に徴収されるものなので、一定の税金は国民の生活のために必要であるという意識を持つことも大切です。

3-2.リスクを適切に把握する

税金対策にとらわれすぎて、マンション投資のリスクを考えず事業に失敗してしまうオーナーもいます。

例えば所得税額を軽減しようとすると、多額の経費計上やマイナス分の損益通算を行うことになりますが、所得を減らすために支出を大きくしすぎて、肝心の利益を上げられないケースも考えられます。

減価償却費の計上による会計上の赤字であれば、不利益を被ることはありませんが、これはあくまで特別なケースです。

支出を増やして節税を図ることは、マンション投資の利益を減少させることに繋がりかねないため、節税ばかりを重視していると本末転倒になる可能性があります。

また、マンションを購入して運用を開始しても、必ず利益を生み出せるとは限りません。入居者の募集や適切な管理、設備機器のメンテナンスといった賃貸経営の知識を求められるほか、ローンを組んでいる場合は、返済利息を含む毎月の返済額のことも加味していかなければなりません。

3-3.収支計画をしっかり立てる

不動産投資は長期的な運用をするのが基本なので、物件の購入段階で、数年後、数十年後までの収支計画を立てることが重要です。

また、物件の種類や新築・中古といった築年数の違いによって、メリット・デメリットがある点も踏まえたうえで選定をすることが大切です。

例えば新築マンションの場合、購入直後は資産価値が高く、賃料も高めに設定できますが、数年後には価値が低下して収益が悪化する可能性も考えられます。

一方、中古マンションは価格が安く利回りも高めのものもあります が、建物が古い関係上、多くの修繕費やリフォーム費がかかることが予想されます。

このようにマンション購入当初だけでなく、毎年の維持管理にかかる費用や空室の発生リスク、さらに売却のタイミングまで考えてシミュレーションすることが大切です。

3-4.わからないことはプロに相談する

不動産投資の経験が少ない方は、税金の控除額を計算したり、収支計画・管理運営を自分で行ったりするのは困難なので、信頼できる税理士や不動産管理会社などへ相談することをおすすめします。

ただし、不動産会社の数はとても多いので、相談する際は信頼できる会社かどうか、慎重に検討する必要があります。

不動産会社を探す際のポイントとして、過去の実績を確認することがあげられます。不動産会社によって得意とする物件の種類やエリアが異なるためです。

マンション経営の相談をするのであれば、戸建てではなく、マンションやアパートといった集合住宅の管理実績が多くあるかどうかをチェックしましょう。

また複数の不動産会社の話を聞いて、比較検討することも大切です。

4.適切な税金対策方法を理解しよう

マンション投資を通して税金対策を行えば、大きな節税が可能となる場合があります。

しかし、どのような手段を用いて、どの程度の金額を節税すべきかは、その人の年収や資産状況、運用するマンションの規模やタイプによって異なります。

不安な点があれば不動産や税金の専門家からアドバイスをもらうなどして、適切な対策方法を理解することが大切です。

大東建託では税金対策の相談やサポートを無料で受け付けています。マンション投資の税金の具体的な計算方法や賃貸経営のノウハウに関して疑問点があれば、不動産のプロが対応しますので、ぜひお気軽にご相談ください。

関連記事

大学卒業後、2年間の教職を経てシステム会社に入社。

システム開発部門でERP導入と会計コンサル、経理部門での財務及び税務会計を経験。

税理士、MBA、CFPなどを取得。2019年より税理士事務所を開業。

会計・税務の豊富な実務経験と知見を活かし、税理士業務のほか監修者としても活躍中。

- 【保有資格】

- ・税理士

・CFP

「税金・相続」関連用語集

- 青色申告

- 青色事業専従者

- 確定申告

- 私的年金

- 固定資産税

- 節税対策

- 相続税

- 不動産取得税

- 任意後見制度

- 定期借地権

- 年末調整

- 印紙税

- 贈与税

- 所得控除

- 登録免許税

- 都市計画税

- 住宅取得控除

- 借地権

- 遺言書

- 成年後見制度

最新コラムの更新情報以外にも、少しでも皆様のお役に立つ

資産承継や賃貸経営に関するホットな情報をお届けします。

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング