不労所得にかかる税金と計算方法│いくらから確定申告は必要?

公開日: 2023.01.20

最終更新日: 2025.07.10

不労所得と聞くと、不動産経営や株式投資、FXなどを思い浮かべる方が多いでしょう。

近年、世界的な物価上昇や老後の年金問題などの影響でお金への不安が高まる中、不労所得への注目が集まっており、実際に投資や資産運用を始める方も増えています。

しかし、不労所得にも一定の税金が課せられるため、税率や計算方法などを理解して、収入に対して税金の負担はどの程度になるのか、事前にシミュレーションしておくことが大切です。

そこで本記事では不労所得の種類や税金の計算方法について解説します。

1.不労所得とは?

はじめに不労所得の意味や得る方法を解説します。

1-1.不労所得の意味

不労所得とは労働の直接的対価として得る賃金や報酬以外の所得のことを指します。

「自分が働かなくても得られる収入」とも言い換えられ、仮に病気や怪我などによって動けない状況になった場合でも収入が確保できるメリットがあります。

一方、一般的な働き方である会社員は、労働の対価として収入を得ているため、働くことが困難な状況に陥れば収入は得られなくなります。

1-2.不労所得を得る方法

代表的でイメージしやすい不労所得として、マンション・アパート経営などの不動産投資で得られる家賃収入があげられます。

また、株式投資やFX、投資信託を活用する方法のほか、近年では暗号資産やアフィリエイト(広告収入)の利用、せどり(仕入れた商品を仕入れ額よりも高い値段で販売する物販ビジネスの一つ)なども注目されており、仕事の傍ら副業として行う方も増加傾向にあります。

しかし、こうした不労所得の中には、利回りが高い反面、失敗したときの損失も大きいものもあるので、正しい知識を持ち、可能な範囲で行うことが望ましいといえます。

なお、アパート経営の魅力については以下の記事で詳しく解説していますので、ぜひ参考にしてください。

2.不労所得に税金は課される?

不労所得には多数の種類がありますが、ほとんどのケースで税金は発生します。

そのため、不労所得を得るための事業を始める際は、税金の計算方法を理解して、実際の手取り額がどの程度になるかを前もって把握することが大切です。

例えば分かりやすい税金として、所得税と住民税があげられます。所得税は基本的に自身で税額を計算し、税務署へ確定申告することで税金を納付しなければなりません。また、累進課税が適用されているため、所得金額が高いほど税率が上がる仕組みになっています。

ただし、株式投資、投資信託、不動産譲渡は累進課税ではないので注意が必要です。

所得は所得税法で10種類に分類されており、種類ごとに所得税の計算方法が異なるため、内容をよく理解しておく必要があります。

一方、住民税は各自治体が税額を計算して納税者に通知する仕組みになっています。所得税のように自身で税額を計算する必要はありませんが、税率や内訳などは事前に把握するようにしましょう。

3.確定申告で税金を支払う必要がある不労所得はいくらから?

本業が会社員の場合、不労所得の合計額が年間20万円を超えると、所得税および復興特別所得税の確定申告を行う必要があります。

しかし、不労所得が年間20万円を超えていない場合でも、一定の条件に当てはまるときは税務署への確定申告が必要です。

例えば給与所得が2000万円を超える場合は、不労所得の有無に関わらず確定申告しなければなりません。

また、2箇所以上から給与をもらっている場合、少ないほうの給与(従たる給与)が年間20万円を超えないケースでは、原則として確定申告不要ですが、医療費控除やふるさと納税の寄付金控除を受けたい場合は、確定申告が必要になります。

ただし、住民税の場合、所得税の条件と異なり、所得の合計が年間20万円以下であっても申告の義務があることが注意点としてあげられます。

「No.1900 給与所得者で確定申告が必要な人」(国税庁)

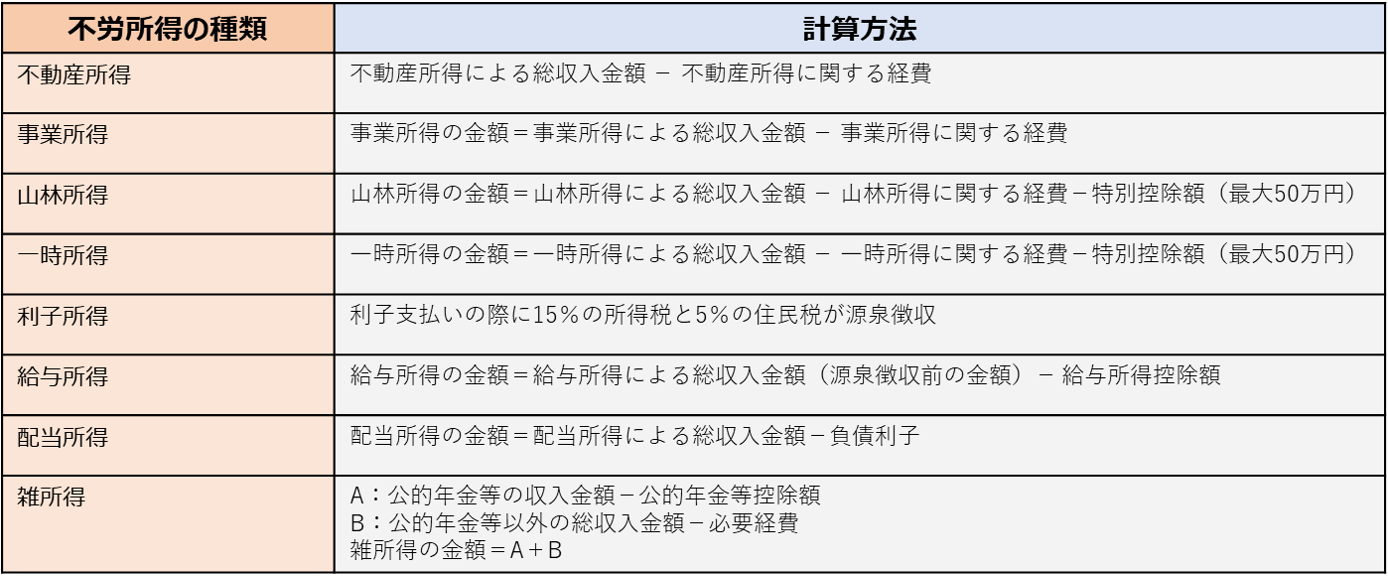

4.不労所得の種類と計算方法

不労所得には複数の種類があります。税額を求める場合、総収入額から経費や特別控除を差し引くケースが一般的ですが、種類によって異なるので注意しましょう。

以下に具体的に課税対象となる不労所得の種類や計算方法を以下にまとめます。

4-1.不動産所得

不動産所得とは家賃収入などの不動産経営で発生する所得のことです。

計算式は以下の通りです。

【計算方法】

・不動産所得による総収入金額 - 不動産所得に関する経費

総収入金額に該当するものは、家賃収入や共益費、礼金、更新料などがあります。

経費に該当するものは、固定資産税や減価償却費、修繕費などであり、マンションの場合は管理費・修繕積立金などが加わります。

なお、不動産所得に関わる確定申告の手続きは以下の記事で解説していますので、参考にしてください。

関連記事:

4-2.事業所得

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他、対価を得て継続的に行われる事業から生じる所得のことです。

【計算方法】

・事業所得の金額=事業所得による総収入金額 - 事業所得に関する経費

青色申告者は上記の金額から青色申告特別控除額を控除することが可能です。

ただし、不動産収入の場合、不動産業(不動産の売買・仲介)であれば事業所得として扱えますが、不動産貸付業で得た収入は事業所得ではなく不動産所得に該当するので注意しましょう。

なお、事業所得は総合課税に該当します。

4-3.山林所得

山林所得とは、山林を伐採して譲渡、または立木のままで譲渡することによって生じる所得のことで、分離課税に該当します。

【計算方法】

・山林所得の金額=山林所得による総収入金額 - 山林所得に関する経費-特別控除額(最大50万円)

山林所得は保有期間5年を超える山林が対象となるため、5年以下の山林の伐採・譲渡は含まれません。

もし保有期間5年以下の山林を伐採・譲渡した場合、事業的規模であれば事業所得、非事業的規模であれば雑所得として扱われます。

なお、山林所得は分離課税に該当します。

4-4.一時所得

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務の対価や資産譲渡の対価として得たものではない一時的な所得のことです。

【計算方法】

・一時所得の金額=一時所得による総収入金額 - 一時所得に関する経費-特別控除額(最大50万円)

一時所得の金額は総合課税として扱われ、一時所得の金額の二分の一が他の所得と総合されます。

4-5.利子所得

預貯金および公社債の利子、合同運用信託、公社債投資信託、公募公社債等運用投資信託の収益分配にかかる所得のことです。

利子所得の場合、収入金額がそのまま課税所得金額となるため、計算式を用いる必要はありません。

また、利子支払いの際に15%の所得税と5%の住民税が源泉徴収されるため、確定申告は不要です。

なお、その際は復興特別所得税(所得税額×2.1%)も上乗せされる点を覚えておきましょう。

4-6.給与所得

給与所得とは、勤務先から受ける給料、賃金、賞与などの所得のことです。

【計算方法】

・給与所得の金額=給与所得による総収入金額(源泉徴収前の金額)- 給与所得控除額

給与所得は総合課税に該当しますが、給与の支払いの都度、所得税が源泉徴収されます。

給与所得以外の所得がない場合は、源泉徴収のみで納税を終了させ、年末調整で正しい所得税額と源泉徴収額の精算が行われます。

4-7.配当所得

配当所得とは、法人から受ける剰余金や利益の配当、剰余金の分配、基金利息、投資法人からの金銭の分配または投資信託(公社債投資信託および公募公社債等運用投資信託以外のもの)、特定受益証券発行信託の収益の分配金や配当金などにかかる所得のことです。

【計算方法】

・配当所得の金額=配当所得による総収入金額-負債利子

4-8.雑所得

雑所得とは「利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得」をいいます。

【計算方法】

・A:公的年金等の収入金額-公的年金等控除額

・B:公的年金等以外の総収入金額-必要経費

・雑所得の金額=A+B

雑所得は原則として総合課税され、総所得金額に含まれます。

計算式で利用される「公的年金等控除額」は国税庁のホームページに掲載されている「公的年金等に係る雑所得の速算表(令和2年分以後)」で確認できます。

以上がすべての所得の種類になりますが、詳しくは国税庁の「所得の区分のあらまし」を確認することをおすすめします。

5.不労所得にかかる税金を適正化する方法

不労所得の税金は、収入が多いほど高額になりやすい傾向があります。

しかし、さまざまな節税対策がありますので、あらかじめ方法を理解しておくことをおすすめします。

そこで税金を適正化する方法を紹介します。

5-1.不労所得の種類に適した対策を行う

不労所得には多数の種類があるので、種類によって適した税金対策は何か、把握しておくことが重要です。

例えば不動産所得の場合、「経費を正確に計上すること」「青色申告で確定申告を行うこと」「小規模企業共済に加入すること」などが有効な税金対策になります。

なお、個人事業主の税金対策として有効な小規模企業共済、および青色申告については以下の記事で詳しく解説しているので、ぜひ参考にしてください。

関連用語:

5-2.個人事業を法人化させる

個人事業を法人化することで、多くの節税が可能になります。

個人よりも法人のほうが所得税の税率が下がる傾向にあるためです。また法人化すれば青色申告が可能となるため、65万円特別控除のほか、青色事業専従者給与、貸倒引当金、純損失の繰り越し、および繰り戻しなど、白色申告にはない様々な節税効果が期待できます。

なお、以下の記事では賃貸経営の法人化のメリット・デメリットを詳しく解説しています。

5-3.税理士などに相談して経費や控除を見直す

税金に関する制度は難解な箇所も多いので、自分一人ですべての計算や手続きを実施すると、誤りやミスを犯すリスクがあります。

そのため、税理士などの専門家に相談することもおすすめです。

また、確定申告や青色申告書の必要書類、記入方法、提出方法なども複雑なケースがあるため、不安な方は併せて確認すると良いでしょう。

その他、土地活用の相談先を詳しく知りたい方は以下の記事を参考にしてください。

6.不労所得の税金をきちんと理解しておこう

不労所得は簡単に作れるものではありません。

しかし近年の不安定な情勢では、会社の給与収入を始めとしたフロービジネスのみでは十分な収入が得られず、将来の生活が厳しくなるケースも考えられます。

現在サラリーマンとして働き安定収入を得ている方も、自分の時間を有効活用し、副収入を得るときは資産運用や資産形成を行い、不労所得の獲得を目指すことをおすすめします。

入居者の家賃が収入源となる不動産投資では、安定した収益を上げやすいビジネスなので、不労所得を作りたい方におすすめです。物件によって、不安な点や疑問点があれば、ぜひお気軽にご相談ください。

■監修者プロフィール

税理士法人みらいサクセスパートナーズ 代表

宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは20年以上。

現在は、税理士法人みらいサクセスパートナーズの代表として、M&Aや事業承継のコンサルティング、税務対応を行っている。

また、事業会社の財務経理を担当し、会計・税務を軸にいくつかの会社の取締役・監査役にも従事。

【保有資格】 税理士、CFP®

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング