不動産投資の還付金とは?確定申告による所得税・消費税の還付

公開日: 2022.10.28

最終更新日: 2025.10.27

(本記事は2018年時点の情報です)

個人の確定申告といえば、面倒な手続きをしなければならないと思いがちです。しかし、確定申告をすることで還付金が戻ってくることがあります。

本記事では、不動産所得や消費税の還付金についてお伝えします。

この記事のポイント

- 「損益通算」で不動産所得の損失と給与所得を相殺することができる

- 課税事業者になることで消費税の還付を受けることができる(条件付き)

- 個別に状況が異なるため、事前に税理士に相談が必要

1.ケース1 給与所得に対する所得税が還付される?

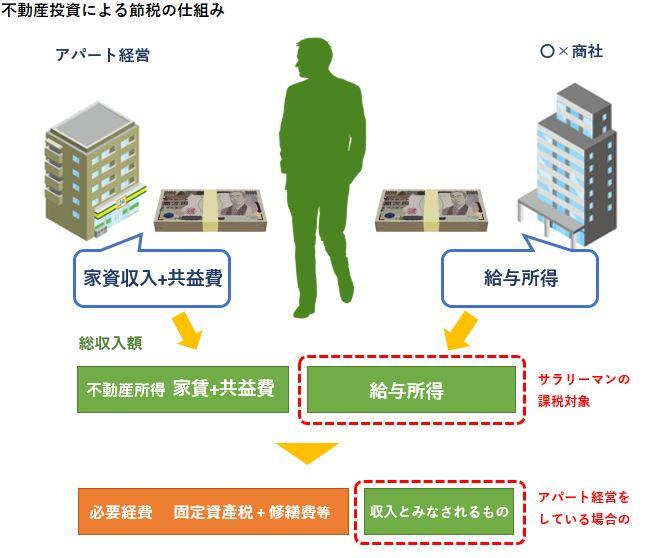

サラリーマンとして仕事をしながら不動産投資を目的にアパート経営に取り組んでいる場合、条件によってはサラリーマンとして納めた税金の一部が還付されることがあります。

1-1.所得税は累進課税

不動産投資で得られる家賃収入は不動産所得として計算されます。確定申告時に納税するのは、この不動産所得と他の給与所得などを合計した所得に対して税率をかけた額です。

所得税は所得が多ければ多い程税率が高くなる累進課税です。給与所得と不動産所得の合計額が高いとそれだけ税率も高くなってしまいます。

1-2.不動産所得のマイナスを給与所得から差し引くことができる

不動産所得では、固定資産税や修繕費の支払いなどを経費として計上できるものもあります。その結果、年によっては収入より経費の方が大きく、所得としてはマイナスとなることもあります。

そうしたケースでは、給与所得とマイナスとなった不動産所得との合計額を所得とすることになります。これを「損益通算」と呼びます。

不動産投資においては、減価償却費や青色申告特別控除など、実際にお金を支払っていないのに経費にできるものもあります。そのため、実際には収入があるのに税金の計算上マイナスとなるようなケースもあるのです。なお、お金を支払っているのに経費にならないもの(借入の元本部分)もあります。

2.ケース2 消費税還付で戻ってくる

不動産投資は課税事業者になることで、消費税の還付を受けることができます。消費税還付の仕組みを知るにあたって、まずは消費税の仕組みを確認しましょう。

2-1.消費税の仕組み

消費税は、2018年末の時点で8%です。普段、事業者であるスーパーやコンビニはどのように消費税を取り扱っているのでしょうか?

事業者は税金を消費者に代わって税務署に収めることになりますが、その収める税額は、簡単に言えば以下の計算式で算出します。

納付税額=売上に対して預かった消費税(仮受消費税)?仕入等に対して支払った消費税(仮払消費税)

つまり、売上とともに受け取った消費税から、仕入れ等で支払った消費税を差し引いた額を納付します。

例として、あるスーパーでの消費税に関するやり取りをご紹介します。

スーパーは仕入れ時、商品に対して消費税を支払っています。例えば、1,000円で販売する商品Aを500円で仕入れていたとすると、仕入れ時には500円×8%=40円の消費税を上乗せして卸売業者に支払っています。商品Aが店頭で売れると、購入者から1,000円×8%=80円の消費税を預かっていることになります。仮に、1年間でこの商品しか仕入れていない場合には、このスーパーは税務署に差額の40円を納めます。

これが課税事業者の消費税納税の仕組みです。

| 商品価格 | 消費税 | ||

|---|---|---|---|

| 商品A | 仕入れ(a) | 500円 | 40円 |

| 販売(b) | 1,000円 | 80円 | |

| 納税額(b-a) | 40円 | ||

2-2.消費税還付の仕組み

次に、上記年内に別の商品Bを5,000円で仕入れたケースを紹介します。このスーパーは取引先に400円の消費税を支払います。しかし、年内にこの商品が売れなかったとしましょう。すると、商品AとBで支払った消費税は40円+400円=400円となり、預かった消費税は80円。そして、年間で売れた商品は1,000円となります。

顧客から預かった消費税額(80円)よりも支払った消費税額(440円)の方が大きいため、スーパーはその超えた額分440円―80円=360円の還付を受けることができます。

これが、消費税還付の仕組みです。

| 商品価格 | 消費税 | ||

|---|---|---|---|

| 商品A | 仕入れ(a) | 500円 | 40円 |

| 販売(b) | 1,000円 | 80円 | |

| 商品B | 仕入れ(c) | 5,000円 | 400円 |

| 納税額(還付税額) b-(a+c) |

△360円 | ||

不動産投資における消費税還付も基本的には同じ仕組みです。不動産購入時に支払う消費税が大きいこともあり、その年については百万円単位の消費税還付となることもあります。

簡単に流れを説明すると、不動産事業のために1億円の建物を取得する場合、800万円の消費税を支払います。一方、その年に、他の商品を1万円程度で売却すると受け取る消費税は800円です。

この年の消費税の流れを表にすると、以下の通りで、結果としてその差額分の消費税還付を受けられます。

| 商品価格 | 消費税 | |

|---|---|---|

| 支出:アパート建築費(a) | 100,000,000円 | 8,000,000円 |

| 売り上げ:売却費(b) | 10,000円 | 800円 |

| 納税額(b-a) | △7,999,200円 |

なお、上記還付を受けるためには以下の条件を満たす必要があります。

- 消費税の課税事業者であること

- 還付を受ける年の課税売上割合が95%以上であること

消費税の課税業者になるためには消費税のかかる売上が必要となります。具体的には、駐車場使用料や自動販売機の売上には消費税が課され、一方、居住用の家賃や共益費は非課税として取り扱われます。同じ年度内に消費税のかかる売り上げが必要になる点に注意が必要です。

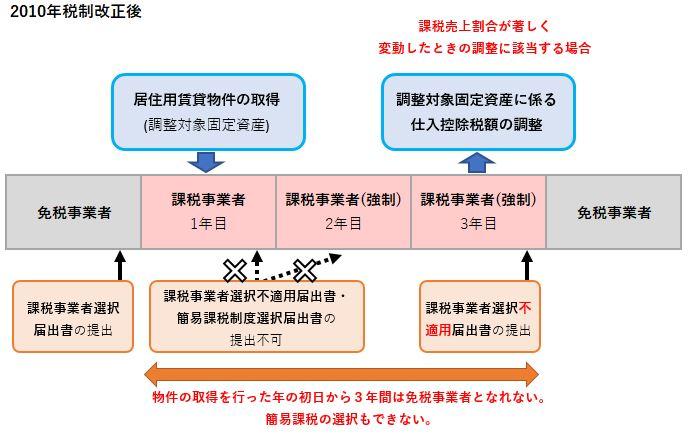

2010年消費税法改正によって消費税還付が難しくなった?

- 「取得価格100万円以上の資産(マンションなど=調整対象固定資産)」を取得した

- 「取得した課税期間から3年間の課税売上割合」が、「取得した年の課税売上割合」に対して著しく変動した

これを「仕入税額控除の調整措置」と呼びます。

調整対象の固定資産を取得した年には消費税の還付はされますが、3年目の申告時に再計算して課税売上割合が著しく変動した場合、消費税を納付しなければなりません。また、2010年の税法改正以降、課税事業者と免税事業者を使い分けて、仕入税額の再調整を回避することができなくなりました。

これにより、消費税の還付については、ある程度、事業売上(課税売上)がある方など、還付できるケースは非常に限定的となっています。

関連記事

3.まとめ

本記事では、不動産所得による還付と消費税による還付についてお伝えしました。

実際には個別のケースによって状況も対策も異なります。また、上記以外にも細かい注意すべき点はさまざまあります。まずは、還付を受ける年だけでなく3年間のトータルで考えるようにし、具体的に消費税還付を考えている場合は事前に税理士に相談するとよいでしょう。

「税金・相続」関連用語集

- 青色申告

- 青色事業専従者

- 確定申告

- 私的年金

- 固定資産税

- 節税対策

- 相続税

- 不動産取得税

- 任意後見制度

- 定期借地権

- 年末調整

- 印紙税

- 贈与税

- 所得控除

- 登録免許税

- 都市計画税

- 住宅取得控除

- 借地権

- 遺言書

- 成年後見制度

最新コラムの更新情報以外にも、少しでも皆様のお役に立つ

資産継承や賃貸経営に関するホットな情報をお届けします。

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング