土地にかかる相続税を計算するには?節税に使える控除の例

公開日: 2022.10.28

最終更新日: 2025.10.24

自分の両親や親族などから不動産相続をする可能性のある方は、相続税の知識をつけることをおすすめします。

資産価値の高い土地や建物の場合、準備や対策をせずに遺産相続すると、相続税が非常に高額になるケースもあるためです。

ちなみに生前贈与や小規模宅地等の特例を活用することでかかる相続税の額が低くなります。事前に特例の要件やポイントを押さえておくことが大切です。

そこで本記事では相続税額の求め方や計算例、特例適用の条件などを詳しく解説します。

目次

1-1 相続の対象となる遺産の価値を合計する

1-2 遺産の合計から基礎控除額を引く

1-3 法定相続分の金額を計算する

1-4 相続税の総額を求める

1-5 相続人ごとの負担額を計算する

2-1 実勢価格

2-2 地価公示価格

2-3 基準地価

2-4 固定資産税評価額

2-5 相続税評価額

3-1 固定資産税評価額を用いる方法

3-2 路線価方式を用いる方法

3-3 倍率方式を用いる方法

1.相続税を求める方法

相続税はどのように求められるのでしょうか。順を追って基本的な考え方を解説します。

関連記事

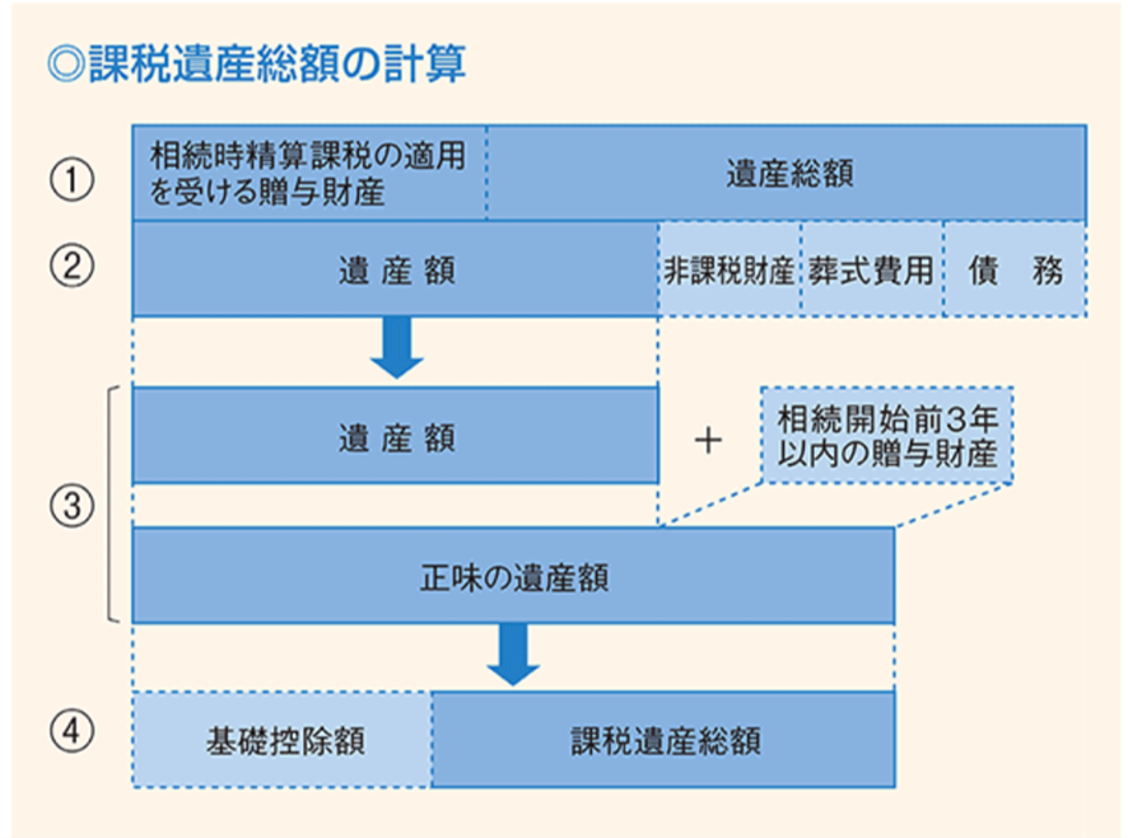

1-1.相続の対象となる遺産の価値を合計する

相続税は対象となる遺産全体に対して課せられる税金です。

そのため、土地や建物以外にも何か引き継ぐ遺産があれば、まとめて価値を算出し合計額に対して課税されます。

例えば土地5,000万円と現金2,000万円があった場合、相続税の課税対象となる遺産は7,000万円です。

この他に「みなし相続財産」も相続税の課税対象となります。みなし相続財産とは民法で規定された相続財産には該当しませんが、相続税の計算上、相続(または遺贈)によって取得したとみなして相続税を課税する財産のことです。

例えば死亡保険金や死亡退職金などがあげられます。

また、相続開始前3年以内に贈与された財産も課税対象に含まれます。

この場合、贈与時の財産価額が相続税の課税対象となりますが、贈与財産に贈与税が課せられていた場合、相続税額から控除されます。

1-2.遺産の合計から基礎控除額を引く

相続税には基礎控除という制度が設けられています。

基礎控除とはすべての納税者が無条件で相続税の課税対象となる遺産の価値である「課税標準額」から差し引くことのできる一定の金額のことです。

相続税のケースで考えると、遺産額から基礎控除を差し引いた額に相続税がかかる仕組みとなっています。

相続税の基礎控除は以下の計算式で求められます。

- 相続税の基礎控除=3,000万円+(600万円×法定相続人の数)

例えば法定相続人が3人いる場合の相続税の基礎控除額は、以下のように計算されます。

- 3000万円+(600万円×3人)=4,800万円

したがって、控除額は4,800万円となります。

もし相続した財産の合計が基礎控除額を下回り、数値がマイナスになった場合、相続税を納める必要はありません。

計算上、基礎控除額を超過した部分に対して、相続税が課せられる仕組みになっています。

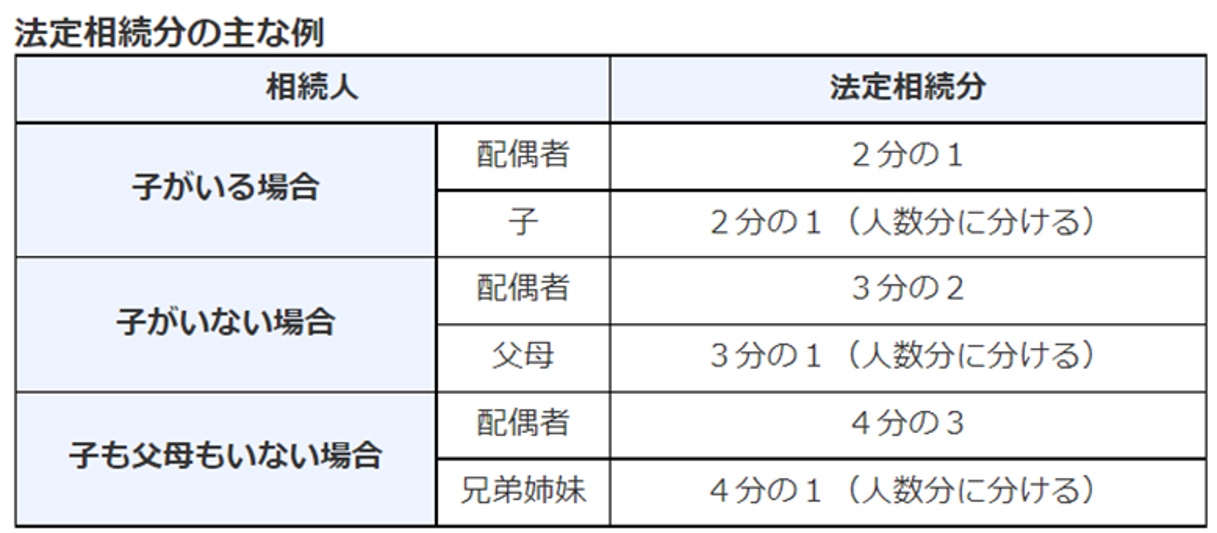

1-3.法定相続分の金額を計算する

相続人が取得できる金額の総額は、各相続人が法定相続分に沿って課税遺産総額を得たと仮定して算定します。

計算時に使用する法定相続分の割合は、民法によって以下の表の通り定められています。

被相続人の配偶者と子が相続人である場合、配偶者と子で2分の1に分け、子が複数人いる場合は2分の1に分けた取り分をさらに子の人数で割ることになります。

被相続人の配偶者と子が相続人である場合、配偶者と子で2分の1に分け、子が複数人いる場合は2分の1に分けた取り分をさらに子の人数で割ることになります。

例えば被相続人が夫であり、法定相続人が配偶者と3人の子である場合、それぞれの相続分は以下の通りです。

- 配偶者=2分の1

- 子=6分の1

配偶者は2分の1を相続する権利を持ちますが、子は3人いるため2分の1を3人で割り、相続分は6分の1となります。

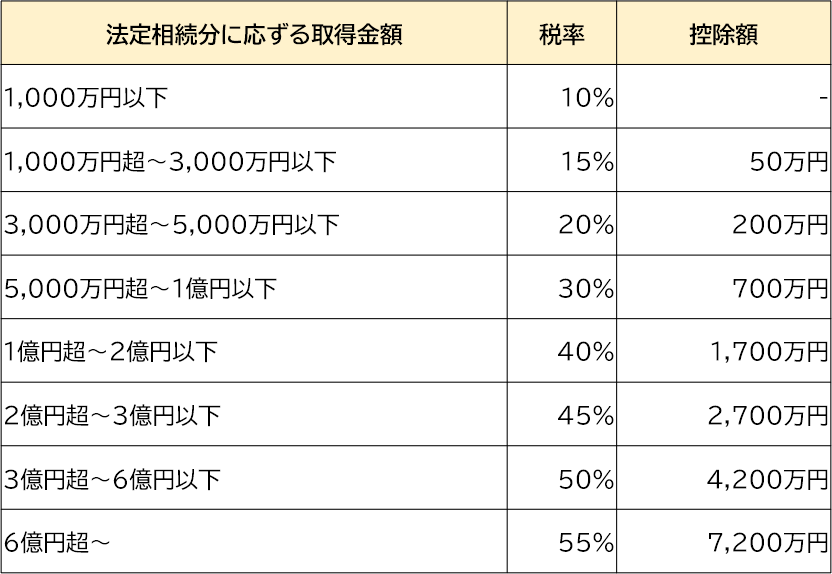

1-4.相続税の総額を求める

相続税の総額は各相続人の法定相続分の課税遺産額に税率をかけて求めます。

計算式で表すと以下の通りです。

- 相続税の総額=(各相続人の法定相続分の課税遺産額×税率)の各相続人ごとの金額の合計

【引用】財産を相続したとき(国税庁)

相続税の税率は一定ではなく、遺産の額に応じて高くなる「累進課税制度」となっていまます。

最大で55%の税率がかかるため、課税遺産総額が大きいと半分以上の金額を税金として納付しなければなりません。

相続税の速算表

【出典】財産を相続したとき(国税庁)

【出典】財産を相続したとき(国税庁)

1-5.相続人ごとの負担額を計算する

相続人ごとの相続税負担額は、相続税の総額に実際に取り決めた遺産の配分の割合をかけて求めます。

相続税には基礎控除の制度が設けられているため、取得金額と税率をかけた額から、控除額を引いた金額が相続税の負担額となります。

※ここでの基礎控除とは、相続税総額を求める場合に用いた基礎控除ではありません。混同しないように注意してください。

例えば課税価格の総額が8000万円あり、配偶者が全体の1/2、子2人が全体の1/4ずつを相続する場合の事例を考えてみましょう。

まず配偶者と子の取得金額は以下の通りです。

- 配偶者の取得金額:8000万円×1/2=4000万円・子の取得金額:8000万円×1/4=2000万円

- 配偶者の相続税負担額:4000万円×20%-200万円=600万円・子の相続税負担額:2000万円×15%-50万円=250万円

次に以下の速算表をもとに相続税の税率と控除額を確認して、負担額を計算します。

・

このように各相続人の取得金額を確認した後、それぞれに税率をかけて相続税を求める必要があります。

相続手続きを行う際は、計算の手順を間違えないように注意しましょう。

また、この他に「配偶者の税額軽減」や「未成年者控除」が利用できるかどうかの確認も必要です。

配偶者の税額軽減では、被相続人の配偶者が相続(または遺贈)により取得した遺産額が、以下の2つのうち、どちらか多い金額までは配偶者に対して相続税がかかりません。

- 1億6000万円

- 配偶者の法定相続分相当額

また、未成年者控除では「法定相続人でかつ18歳未満」である場合、以下の計算で求められた控除額が認められています。

・

- 控除額=10万円×(18歳−相続開始時の年齢)

2.土地評価額の種類

相続税の計算では対象となる財産評価が関係します。

持ち家や賃貸物件などの不動産の相続時は、建物と土地を区別して評価額を定めるという注意点があります。

土地にかかる相続税の計算を行うには、土地評価額を定める必要がありますが、土地の価値は条件によって変化しやすく、評価額の算出は複雑になりがちです。

また、土地評価額にはいくつか種類があり、どのような目的で使われるか異なるため、それぞれの特徴や評価方法を理解しておくことが大切です。

2-1.実勢価格

実勢価格とは市場で土地の売買取引が成立したときの価格であり、土地の時価といわれることもあります。

実勢価格はあくまで不動産売却が行われた時の価格なので、売り手と買い手で交渉を行った結果、価格が変動することがあるため、土地の適正価格とは意味合いが異なります。

需要と供給の度合いによっては、適正価格と大幅に異なる価格で売却が行われる可能性も考えられます。

なお、過去に取引のない土地の場合は、周辺の土地や広さの近い土地を参考にして概算金額を計算します。

2-2.地価公示価格

地価公示価格とは、地価公示法に基づき国土交通省から発表される土地の価格です。

不動産価格の客観的な目安として活用されているもので、2人以上の不動産鑑定士によって鑑定された結果をもとに決定します。

鑑定は土地鑑定委員会によって実施され、毎年3月頃に鑑定年の1月1日時点での価格が公表されます。

地価公示価格は国土交通省のホームページから調べることが可能です。サイト内の「標準地・基準地検索システム」から、調べたい都道府県、市区町村名を選択すれば誰でも閲覧できるため、相続する予定の土地の公示価格がいくらになるか知りたい場合は覚えておくと良いでしょう。

【参考】「国土交通省地価公示・都道府県地価調査」(国土交通省)

2-3.基準地価

基準地価とは、国土計画利用法に基づき各都道府県が主体となって発表する土地の価格です。

公的な土地評価である点は地価公示価格と共通していますが、地価公示法、国土利用計画法と関係する法律がそれぞれ異なります。

毎年9月頃に価格が発表され、鑑定年の7月1日時点での価格が公表されます。

2-4.固定資産税評価額

固定資産税評価額は、土地にかかる固定資産税を決めるために使う価格で、原則として3年に1度見直しが行われます。

価格は土地の所有者に対して、毎年4~5月頃に送付される固定資産税課税証明書に記載されているため、証明書を見ることによって判断できます。

一般的に固定資産税課税証明書は、地価公示価格の約7割程度に設定されることが多いことを覚えておくと良いでしょう。

2-5.相続税評価額

相続税評価額は、相続税の計算を行うために用いられる価格です・

計算方法は国税庁が定めており、地価公示価格の約8割程度になっていることが多くなっています。

相続税評価額の詳しい計算方法は次の項で解説します。

3.土地の相続税額を左右する相続税評価額の計算方法

相続税評価額を求めるには路線価方式、倍率方式という2種類の計算方法を用います。

また、固定資産税評価額が分かれば概算値を求めることが可能です。

以下にそれぞれの特徴や計算の流れを解説します。

3-1.固定資産税評価額を用いる方法

一般的に固定資産税評価額が判明していれば、その他の情報が不明であっても、相続税評価額の概算値であれば、比較的簡単に求められます。

※「固定資産税評価額」は後ほど紹介する倍率方式でも用います。

相続税評価額は地価公示価格の約8割程度の水準になっていることが多く、また固定資産税評価額は地価公示価格の約7割程度に設定されるのが一般的です。

そのため、固定資産税評価額を0.7で割ると、おおよその地価公示価格が求められます。

さらにこの方法で求めた地価公示価格を0.8倍すると、相続税評価額の概算値が割り出せることになります。

ただし、正確な数値を求める場合、次に解説する路線価方式や倍率方式を用いる必要があるため、あくまで概算値を求める方法として理解しておきましょう。

3-2.路線価方式を用いる方法

路線価方式とは、宅地が面している道路の「路線価」を用いて評価額を算出する方法です。

路線価とは道路に面した土地1㎡の価格のことをいいます。

路線価方式の計算式は以下の通りです。

- 計算式:路線価(千円/㎡)×地積(㎡)×補正率

計算をするためには、以下の3つの手順で計算に必要な数値を求め、上記の計算式に当てはめる必要があります。

- Step1.路線価を把握する

- Step2.地積を確認する

- Step3.補正率を確認する

路線価は国税庁の財産評価基準書から確認できますので、以下のページから調べたい地域の路線価図へアクセスしてみましょう。

次に地積の確認は固定資産税の納税通知書に記載があるため、ご自身で確認することが可能です。

最後に補正率の確認ですが、こちらは対象となる土地が整形地でなく、不便な形状にある場合に土地の評価減少のために乗じるものです。

奥行価格補正率、間口狭小補正率、不整形地補正率などさまざまな種類があり、土地の状況によって細かく定められています。

具体的には国税庁の以下のページを見て、当てはまるものがないか、事前に確認するようにしましょう。

奥行価格補正率表|国税庁

3-3.倍率方式を用いる方法

倍率方式とは、国税庁が定めた評価倍率を用いて価額を算出する方法です。路線価が設定されていない土地は倍率方式を使って求めます。

路線価方式の計算式は以下の通りです。

- 計算式:固定資産税評価額×評価倍率

計算をするためには、以下の2つの手順で計算に必要な数値を求め、上記の計算式に当てはめる必要があります。

- Step1.固定資産税評価額を確認する

- Step2.評価倍率を確認する

固定資産税評価額は前述した通り、固定資産税課税証明書で把握できます。

また、評価倍率も路線価と同じく財産評価基準書から確認できますので、以下のページから調べてみてください。

財産評価基準書|国税庁

4.土地の相続税が控除される小規模宅地等の特例

相続税対策の一つとして「土地の評価額」を下げる方法がありますが、もっとも有効な方法として小規模宅地等の特例を活用があげられます。

では、小規模宅地等の特例とはどのような内容なのか、考えていきましょう。

4-1.小規模宅地等の特例とは

小規模宅地等の特例とは、自宅用の宅地や事業用の土地の税額を下げられる制度です。

この特例を活用すれば居住用は330㎡まで、事業用は400㎡までの土地にかかる税金を最大80%減額可能です。

ただし、貸付事業用の土地の場合、限度面積は200㎡までとなり減額割合は50%になります。宅地等の種類によって限度面積や減額割合が異なる点に注意しましょう。

引き継ぐ土地の価値は変わらず、かかる相続税の額が軽減できるため、節税効果が高く、相続税対策としてメリットの大きい制度といえます。

相続税は前述したように、評価額が高い場合、最大55%もの税率が課せられるため、負担が大きくなりすぎて自宅を手放す人が出ないように定めた制度と考えられます。

4-2.小規模宅地等の特例が適用される土地

小規模宅地等の特例が適用される土地として、3種類を紹介します。

- 被相続人が住んでいた家の土地

被相続人の自宅敷地となる土地を「特定居住用宅地等」といいます。この場合、330㎡までの土地の評価額が最大80%下がります。

- 被相続人が事業を行っていた土地

事業を行うための土地を「特定事業用宅地等」といいます。

例えば個人で経営していた商店や事務所などが考えられます。ただし、貸付事業の場合は次に紹介する「貸付事業用宅地等」に該当するため対象外です。

この場合、400㎡までの土地が評価減の対象になります。

- 被相続人が賃貸を行っていた土地

アパートやマンションなどを建築して賃貸を行っていた土地を「貸付事業用宅地等」といいます。

この場合、200㎡までの土地が評価減の対象になります。

ただし、親族や知人に定額で貸し付けていた場合や、貸家であっても長い間、空き家になっていた場合は特例が適用されないこともあります。

4-3.小規模宅地等の特例が適用される条件

小規模宅地等の特例は、特定居住用宅地等の場合、相続する人がそのまま住宅に住み続けることが適用の条件です。

また、相続する人は被相続者の親族でなければなりません。

特定事業用宅地等の場合、相続人が相続税の申告期限まで事業(貸付事業以外)を継続していることが条件になります。

また、平成31年度の税制改正によって相続開始3年以内に新たに事業を始めた土地は、特定事業用宅地等の特例の対象外となりました。

ただし、相続開始の日までに3年を超えて引き続き事業を行っていた被相続人から相続した土地の場合、対象外にはなりません。

貸付事業用宅地等の場合、相続開始前からその土地で不動産貸付業を営んでいることと、続人が相続税の申告期限まで不動産貸付業を継続していることが条件になります。

なお、平成30年度の税制改正によって相続開始3年以内に新たに不動産貸付業を始めた土地は、貸付事業用宅地等の特例の対象外となりました。

ただし、相続開始の日までに3年を超えて引き続き不動産貸付業を行っていた被相続人から相続した土地の場合、対象外にはなりません。

なお、小規模宅地等の特例を利用するには、税務署へ申請する必要があります。その際には、以下4つの必要書類を用意しなければなりません。

- 被相続人のすべての相続人を明らかにする戸籍の謄本

- 遺言書の写し(または遺産分割協議書の写し)

- 相続人全員の印鑑証明書

- 住民票の写し

注意点として、戸籍謄本は「相続開始日から10日以降に作成されたものであること」、印鑑証明書は「遺産分割協議書に押印したもの」でなければならないことを覚えておきましょう。

5.相続税の計算を覚え早めに対策しよう

相続税は保有する財産によっては非常に高額になる場合があります。

そのため、今すぐに土地相続する予定がなくても将来相続する可能性がある方は、早めの準備や対策を考えておくことをおすすめします。

しかし、実際に親や親族が亡くなり、土地や家屋を遺産相続した場合にかかる相続税を知るためには、相続税の基礎知識や計算方法を理解しておく必要があります。

また、小規模宅地等の特例が適用できれば大幅な税額軽減につながるため、適用可能な要件をよく見て、当てはまるかどうかのチェックを必ず行うようにしてください。

ただし、もし不明な点がある場合は税理士や行政書士、または信頼できる不動産会社への相談を検討するようにしましょう。

大東建託では土地活用や相続対策、税金の相談やサポートを無料で受け付けています。相続税の計算方法や評価額の調べ方、節税対策などに関して疑問点があれば、不動産の専門家が対応しますので、ぜひお気軽にご相談ください。

2005年公認会計士2次試験合格後監査法人に勤務、その後10名規模の会社のバックオフィス全般の実務経験を経て2010年に独立。個人税理士事務所の運営の他、IT企業の監査役やベンチャー企業の管理部門責任者としても活動。

- 【保有資格】

- ・公認会計士

・税理士

・行政書士

「税金・相続」関連用語集

- 青色申告

- 青色事業専従者

- 確定申告

- 私的年金

- 固定資産税

- 節税対策

- 相続税

- 不動産取得税

- 任意後見制度

- 定期借地権

- 年末調整

- 印紙税

- 贈与税

- 所得控除

- 登録免許税

- 都市計画税

- 住宅取得控除

- 借地権

- 遺言書

- 成年後見制度

最新コラムの更新情報以外にも、少しでも皆様のお役に立つ

資産承継や賃貸経営に関するホットな情報をお届けします。

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング