不動産所得のある大家さんの確定申告の種類と方法は?

公開日: 2022.10.28

最終更新日: 2022.12.08

不動産の経営によって家賃収入を得た場合は、確定申告が必要になる場合があります。

(2016年分の確定申告期間は2017年2月16日から3月15日まで)

そもそも、確定申告とはどんな制度なのでしょうか。そしてその方法とは?

確定申告は給与所得者であるか個人事業主であるかによってその方法が異なりますが、

当コラムでは、2回にわたって確定申告の解説をします。今回は給与所得のある大家さん向けに、不動産所得と給与所得に関する確定申告についてご説明します。

関連記事:不動産所得に消費税はかかる?~個人事業主の確定申告~

確定申告の基本

・確定申告で所得税額を確定させる

確定申告とは、1年間に得たすべての所得を計算することを通じて所得税額を計算し、税務署に申告・納付する手続きのことを言います。

この確定申告は申告納税制度の一環として義務付けられており、決められた期日までに確定申告を行わなかった場合、延滞税が課されるうえ、様々な税制上のメリットを受けることができなくなる可能性があります。

・不動産所得があれば確定申告が必要

所得税は、原則として直接税(税金を負担する者と実際に税金を納める者が同一の税金)なのですが、サラリーマンの場合は、会社側があらかじめ源泉徴収によって給与から所得税分を天引きしていますので、年末調整によって過不足を調整して所得税額を確定させます。

しかし、賃貸業も営んでいる大家さんは給与以外に、家賃収入も得ています。家賃などによる所得は不動産所得に含まれるため、自ら確定申告をして税額を計算し、納税する義務が課せられています。

不動産所得がある場合の確定申告

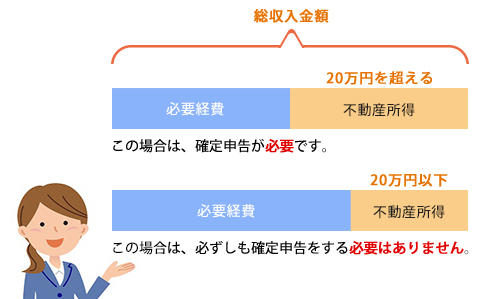

ただし、必ずしもすべての大家さんが確定申告をする必要があるというわけではありません。

基本的には、給与所得以外に所得金額が20万円を超えていなければ、確定申告をしなくてもいいのです。

所得とは収入から経費を差し引いた金額のことを言います。不動産所得においては、以下のようなものが経費として認められています。

<経費に計上できるもの>

管理修繕費/火災保険料/地震保険料/修繕費/交通費/通信費/交際費/借入金金利/減価償却費/消耗品費/広告宣伝費/固定資産税/不動産取得税/登録免許税/印紙代/仲介手数料/書籍費など

これを踏まえると、例えば、ある年の1月1日から12月31日の年間家賃収入が120万円で、経費が80万円かかった場合、40万円が不動産所得となります。この場合は、20万円を超えていますから、確定申告が必要です。一方で、経費が130万円かかってしまった場合、所得が20万円を下回っているので、この場合は、必ずしも確定申告をする必要はありません。しかし、確定申告をすることにより、損益通算(他の種類の所得との間で損益の相殺を行うこと)ができる場合もありますので、一度自分の状況を踏まえて試算してみるといいでしょう。

確定申告を行うには、1月1日から12月31日までの家賃収入の入金記録はもちろんのこと、経費と認められる費用の領収書も残しておき、所得を算出するための準備をしておく必要があります。その算出結果を基に、確定申告書を作成します。確定申告書には、確定申告書Aと確定申告書Bの2種類がありますが、不動産所得がある場合は、確定申告書Bを利用して作成を行います。

白色申告と青色申告

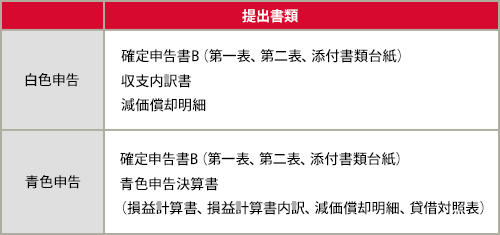

確定申告には、白色申告と青色申告があります。白色申告と青色申告では確定申告書に添付する書類が下表のように異なっています。

青色申告をするためには、事前申請が必要で、白色申告よりも作成・提出する書類が多く、やや難しいです。しかし、青色申告特別控除として10万円あるいは65万円の控除を受けること(収入から差し引くこと)ができます。控除額の違いは帳簿の付け方によるものです。より細かく帳簿を付けておくことで大きな控除が受けられることになっています。そのほかにも青色事業専従者給与の必要経費への算入、純損失の繰越控除、繰戻還付などの特典(※)があります。なお、白色申告を選択した場合には、以上のような特典はありません。このような点から、節税対策として青色申告がよく取り上げられています。慎重に計算したうえで、どちらの方式で申告するか決めることをおすすめします。

※青色申告による控除は、「不動産所得に関わる確定申告? ?個人事業主の場合?」で解説します。

関連記事

まとめ

アパート経営によって不動産収入を得ることになった場合、避けては通れない確定申告。最初は、確定申告書の作成に時間がかかることと思います。また、家賃収入の入金管理だけでも手間がかかるのに、日々の経費管理を行うことを求められるわけですから、アパート経営以外に仕事をしていれば、気が重く感じる方もいらっしゃるかもしれません。管理会社やサブリース会社によっては、確定申告に必要な書類を発行したり、税理士を紹介したりといった確定申告のサポートをしてくれるサービスを行っている場合もありますので、さまざまなサービスを賢く上手に活用しながら不動産を経営していきましょう。

大東建託では、全国の相続や不動産に関わる確定申告に精通した税理士をご紹介することが可能ですので、お気軽にご相談ください!(コンサルティングページ)

「税金・相続」関連用語集

- 青色申告

- 青色事業専従者

- 確定申告

- 私的年金

- 固定資産税

- 節税対策

- 相続税

- 不動産取得税

- 任意後見制度

- 定期借地権

- 年末調整

- 印紙税

- 贈与税

- 所得控除

- 登録免許税

- 都市計画税

- 住宅取得控除

- 借地権

- 遺言書

- 成年後見制度

最新コラムの更新情報以外にも、少しでも皆様のお役に立つ

資産継承や賃貸経営に関するホットな情報をお届けします。

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング