不動産投資に確定申告は必須?手続きの流れと経費計上できる項目の例

公開日: 2022.10.28

最終更新日: 2025.10.27

不動産投資は賃貸物件の入居者から得られる家賃収入により利益を上げるビジネスです。

不動産投資は税法上では「不動産所得」に該当するため、確定申告をする必要があります。自営業やフリーランスなどの個人事業主ではない一般的な会社員の方は、勤務先を通じた年末調整により手続きを済ませることになるため、不動産投資がきっかけとなり初めて確定申告をおこなうという人は多いのではないでしょうか。

しかし、確定申告を行うためには一定の知識が必要です。

そこで、本記事では不動産投資における確定申告の方法や必要書類の準備、経費計上することによる節税ポイントなどを解説しています。

不動産投資における確定申告の基礎知識

確定申告を行うには所得の種類や確定申告の仕組みや申請期間などの基礎知識が必要です。初めに確定申告の概要から説明していきます。

確定申告とは

確定申告は自分の1年間の所得をとりまとめ、所得にかかる税金を計算し、税務署に申告して納税するまでの一連の手続きのことをいいます。

1年に1回行う必要があり、対象は前年1月1日から12月31日までの期間にかかる所得です。

確定申告が必要になるケース

確定申告が必要になるのは主なケースとして、フリーランスや自営業などの個人事業主の人、公的年金を受け取っている人、不動産収入や株取引で所得がある人、給与所得のほかに副収入のある人などです。

不動産投資など給与以外の所得の合計が年間20万円を超える場合に限り、確定申告は義務になります。

但し、不動産所得とは家賃の収入金額(総収入金額)から経費を差し引いた額のことを指すため年間20万円を超えていない、もしくは賃貸経営で利益を得られず、赤字だった場合は義務ではなくなります。

本業がサラリーマンの人は本業の給与所得と不動産所得を損益通算することで合計の所得を低くできる場合があるため、納める所得税を少なくできる節税目的で不動産投資を行う人も少なくはありません。

確定申告の種類

確定申告には種類があり、申告の仕方で青色申告と白色申告の2種類に分けられます。

- 青色申告

事業規模で不動産所得を得ている人は青色申告(確定申告書B)を使用します。複式簿記による帳簿付けを行うことで税務上の控除を受けられる制度で、事業的規模であれば最大65万円の控除が適用され、個人事業主でも最大3年間赤字を繰り越すことが可能です。

最大65万円の控除を受けられるメリットがある一方で、白色申告と異なり帳簿付けの手間や申告に必要な書類が増える点がデメリットとして挙げられます。会計ソフトを活用して行うことが多いでしょう。

青色申告を選択するには管轄の税務署に「開業届」と「青色申告承認申請書」の届け出が必要で、青色申告承認申請書は開業した日から2ヶ月以内に提出する必要があるため忘れないようにしましょう。 - 白色申告

白色申告を選択している人は簡易式簿記(単式簿記)による帳簿付けで申告します。

単式簿記では売上帳、仕入帳、経費帳の帳簿を作成する必要があります。白色申告は青色申告と比較して簡単な形式で申告の負担を少なくすることができます。

白色申告を選択する際の事前の届け出は不要ですが、青色申告に認められている最大65万円の控除は適用されません。

| 青色申告 | 白色申告 | |

|---|---|---|

| 税制 | 要件を満たし、青色申告の承認を得た場合に、税制上の優遇措置を受けることができる申告納付制度 | 青色申告の申請をしていない人が行う一般的な申告納税制度 |

| 条件 | 申告をする年の3月15日までに「青色申告承認申請書」及び「開業届」を管轄の税務署に提出すること | なし |

| 記帳方法 | 複式簿記 | 単式簿記 |

| 不動産所得要件 |

アパート:10室以上 貸家:5棟以上 |

なし |

| メリット |

・特別控除 ・青色事業専従者給与 ・赤字は3年間繰越し ・減価償却資産の30万円以下は一括経費可能 |

申告手続きが簡単にできる |

確定申告のやり方

確定申告を行うためには、関係する書類をそろえて確定申告書を作成する必要があります。具体的に見ていきましょう。

士業では税理士がプロですが、個人で勉強すれば十分理解できます。

確定申告に必要な書類

青色申告と白色申告に必要な書類は共通している書類とそれぞれ異なる書類があります。

どちらの種類の申告でも共通して必要な書類

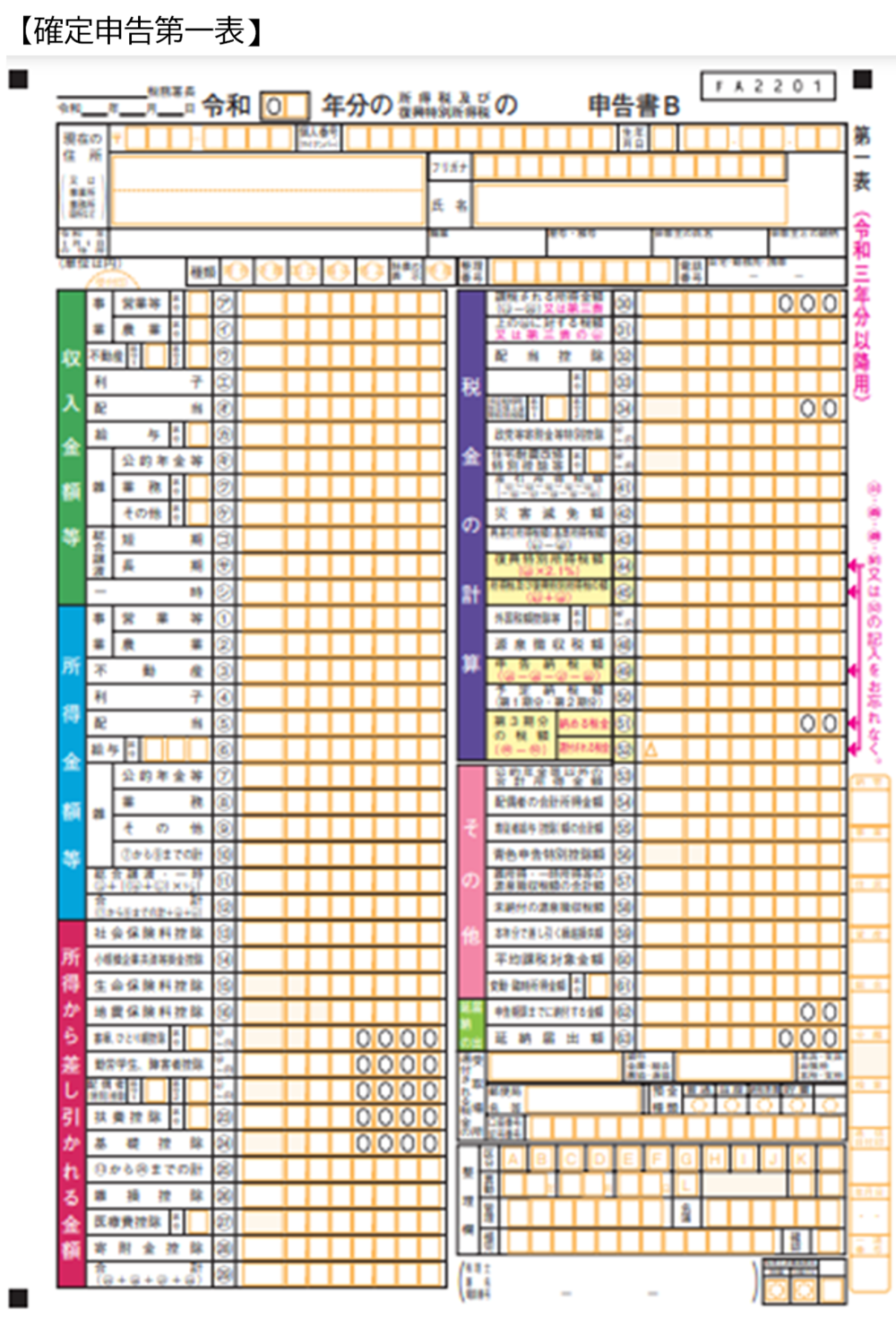

- 確定申告書

確定申告を行うためには確定申告書AまたはBの提出が必要です。確定申告書は事業内容によって使う書類が分かれますが、不動産所得がある人の申告には確定申告書Bを使用します。

確定申告書は国税庁ホームページからダウンロードが可能です。 - 控除証明書類

医療費控除や社会保険料控除などを受けている場合は領収書やそれぞれの明細、証明書などが必要です。 - 源泉徴収票

会社に勤めているサラリーマンは給与所得があります。会社から年末に発行される「給与所得等の源泉徴収票」は不動産所得とは別に給与を得ている場合に必要です。

また、公的年金を受けている方は「公的年金等の源泉徴収票」が必要です。

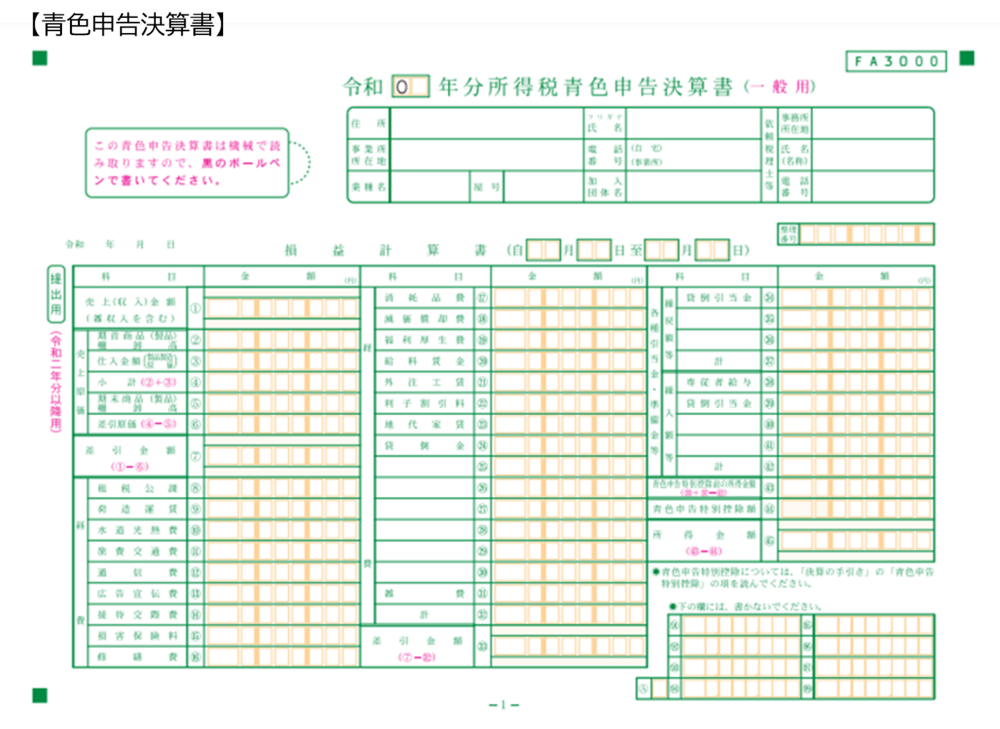

青色申告で必要な書類

青色申告では青色申告決算書の提出が必要です。青色申告決算書は損益計算表と貸借対照表、売上などの内訳を記載する項目で構成されています。

白色申告で必要な書類

白色申告では収支内訳書の提出が必要です。青色申告で使う青色申告決算書の簡易版で収入や売上原価、経費などを記入する項目で構成されています。

作成方法は税務署などで入手できる用紙に手書きするか、国税庁ホームページの確定申告書等作成コーナーの入力ページを利用することで作成できます。

※出典「確定申告書等作成コーナー」(国税庁)

不動産投資の確定申告の流れ

不動産投資の確定申告を行うためには何から始めればいいのか、流れを説明していきます。

Step1.必要書類の準備

確定申告に必要な書類を用意します。必要な書類は下記です。

- 確定申告書B

- 青色申告決算書

- 売買契約書

- 賃貸借契約書

- 売渡精算書

- 借入返済表

- 源泉徴収票(給与所得がある人)

- 固定資産税通知書

- 損害保険の保険証券

- 管理費及び修繕積立金等の領収書

それぞれの書類はどこから取得できるのか見ていきましょう。

|

書類の種類 |

取得先 |

|---|---|

| 確定申告書B | ホームページよりダウンロード |

|

青色申告決算書 |

|

|

売買契約書 |

所有者 |

| 賃貸借契約書 | |

| 売渡精算書 | 不動産会社(業者) |

| 借入返済表 | 金融機関(ローン契約の場合) |

| 源泉徴収票(給与所得がある人) | 勤務先 |

| 固定資産税通知書 | 管轄の行政 |

| 損害保険の保険証券 | 保険会社 |

| 管理費及び修繕積立金の領収書 | 管理会社・工事請負業者 |

- 必要書類が揃わないと正式な確定申告書ができないため、上記表の関係各所より書類を準備します。マイナンバーを記載する箇所があるため、マイナンバーカード(またはマイナンバー通知書)も用意しておきましょう。

Step2.決算書の作成

次に決算書の作成です。青色申告の場合は青色申告決算書、白色申告の場合は収支内訳書を作成します。 青色申告決算書は損益計算書や損益計算書の細目、賃借対照表の4ページで構成されています。青色申告の場合は簿記の知識が必要になるため、会計システムの専用ソフトを使用して計算を行うのがおすすめです。

青色申告決算書は損益計算書や損益計算書の細目、賃借対照表の4ページで構成されています。青色申告の場合は簿記の知識が必要になるため、会計システムの専用ソフトを使用して計算を行うのがおすすめです。

Step3.確定申告書の作成

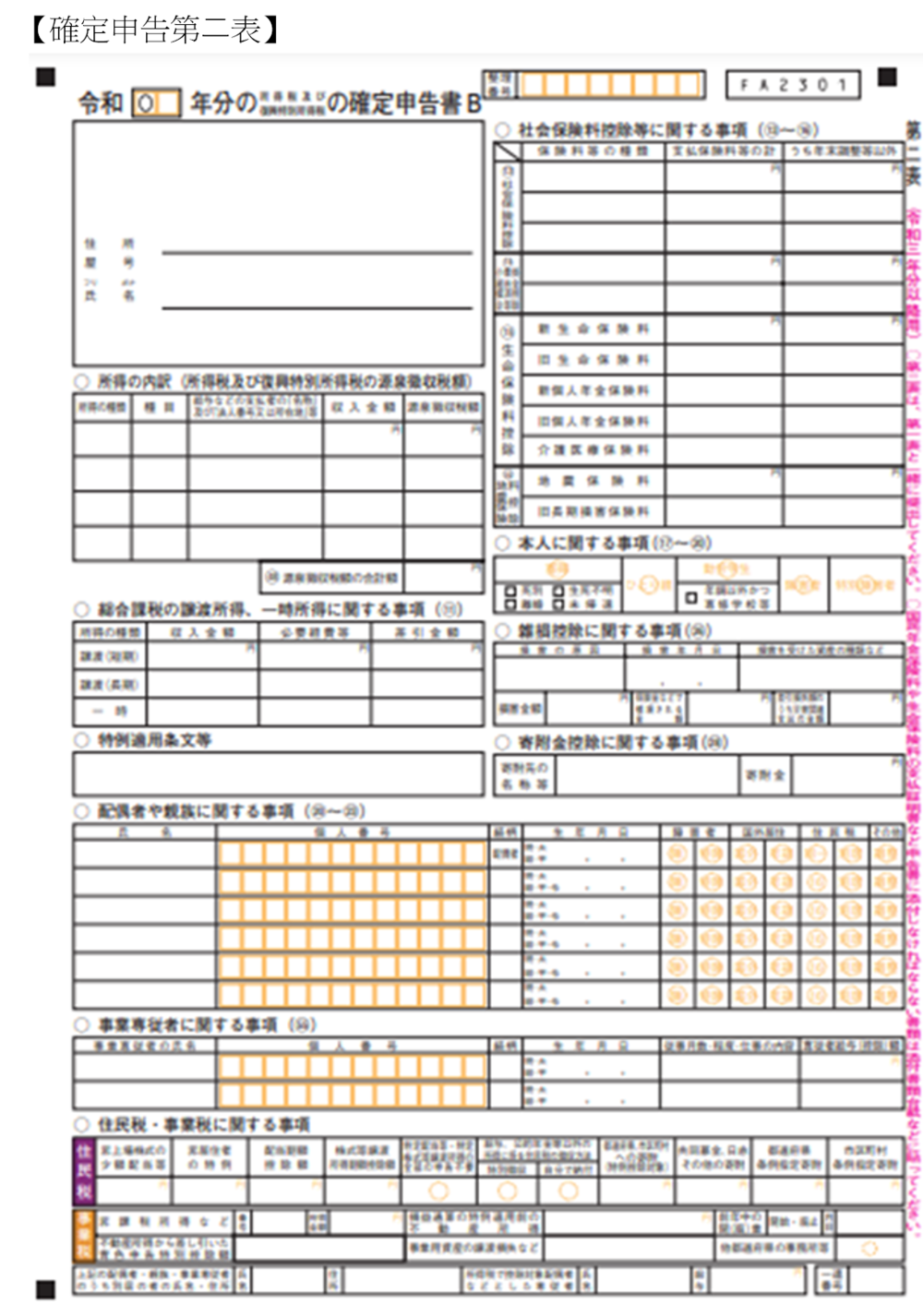

確定申告書は青色申告と白色申告に係らず共通して確定申告書Bに必要事項を記入します。

確定申告書Bには第一表と第二表があり、第一表には収入や所得金額など集計した金額を記入します。

第二表には所得の内訳および社会保険料控除、生命保険料控除などを記入します。

第二表には所得の内訳および社会保険料控除、生命保険料控除などを記入します。 確定申告書をダウンロードすると全部で4枚の構成になっていますが、3枚目と4枚目は本人の控えになりますので大切に保管しておきましょう。

確定申告書をダウンロードすると全部で4枚の構成になっていますが、3枚目と4枚目は本人の控えになりますので大切に保管しておきましょう。

【出典】申告手続きの流れ(国税庁)

Step4.申請手続き

書類が準備できたら決算書と確定申告書、必要書類を添付して申請手続きを行います。

確定申告の申請手続きは毎年2月16日から3月15日まで受け付けているため、期間内に確定申告書などの必要書類を提出する必要があります。還付される場合の入金は指定した口座へ入金され、納付書が送付されます。

提出方法は税務署に直接持参するか郵送する、または電子申請で完結する「e-Tax」で申告する方法があります。

e-Taxとはインターネットを利用して所得税や贈与税、法人税、地方法人税、消費税などの国税に関する手続きを行えるシステムで、税務署に直接行かなくても電子申告ができる24時間対応のサービスです。

e-Taxによる申請は特に青色申告を行う場合に有効です。青色申告では最大65万円の特別控除が受けられますが、この控除を適用するためには、e-Taxによる申告または電子帳簿保存を行う必要があります。

(e-Taxによる申告または電子帳簿保存を行わなかった場合、55万円の控除が上限になります)

電子帳簿保存を行う場合は、事前に届出書を提出するなどの手続きをしなければなりませんが、e-Taxであれば特に必要ないため実施しやすいでしょう。※ライター様: e-Taxの概要についてご解説ください。

【出典】申告手続きの流れ(国税庁)

不動産投資の確定申告で認められる主な経費

不動産投資の確定申告で重要なポイントは経費計上です。

特に不動産投資ローンを組んでいる人は確定申告で節税し、資金を蓄えておくことが大切です。確定申告で認められる経費を説明していきます。

不動産投資にかかる税金

不動産購入の初年度にかかる税金を経費として計上できます。主な税金は不動産取得税、登録免許税、印紙税、固定資産税、都市計画税です。

ローン金利

土地や設備も含んだ建物のローンにかかる金利である利息のことを指します。銀行口座の支払い履歴があればエビデンスとして提出可能です。但し、ローンの元金部分は経費計上ができません。また、土地部分のローン金利は、投資用不動産の所得が赤字だった場合、経費計上はできますが、損益通算の対象にはなりませんので注意しましょう。

損害保険料

投資用不動産を購入した際に住宅にかけている火災保険、地震保険などの保険料を指します。

但し、必要経費として計上できるのは当該年分のみで、複数年分を一括で支払っている場合は保険料を契約年数で割った金額をその年の経費とすることが可能です。

管理委託料・管理費

アパートやマンションは共用部分の清掃や設備点検などの保守に費用がかかるため、管理会社に支払う管理委託料(管理費)は経費計上が可能です。

管理会社との契約書をよく確認して、年間の管理委託料を把握しておきましょう。

修繕費

退去に伴う原状回復費用や設備の故障などの交換費は経費計上の対象です。

具体的には室内のクリーニング費、クロスの張替、エアコンや給湯器などの設備交換費、修繕積立金などがあります。但し修繕費で注意が必要なのは、1度で支払う金額が20万円未満のものが修繕費として経費計上できるということです。

20万円を超えると資本的支出に該当して資産を購入したと見なされるため、償却資産として分散して経費計上になります。

広告宣伝費

入居者を募集するためにはインターネットやチラシなどに掲載する広告費がかかります。

不動産会社が入居キャンペーンなどで現金のキャッシュバックや商品券、家具、家電などをプレゼントするためにかかる購入費用も経費として計上できます。

減価償却費

投資用不動産の建物には減価償却の年数で割った金額を経費として計上することが可能です。

前述した経費のように支払いが発生しない経費となるため、節税効果は大きくなります。住宅の減価償却は法定耐用年数の期間中、毎年一定の金額を減価償却していきます。

| 構造 | 耐用年数 |

|---|---|

| 鉄筋コンクリート・鉄骨鉄筋コンクリート造 |

47年 |

| レンガ・石・ブロック造 | 38年 |

| 木造・合成樹脂造 | 22年 |

| 木造モルタル造 |

20年 |

建物の減価償却は定額法を用いて計算されるため、同条件で築10年の中古アパートを購入した場合は耐用年数から経過年数の10年が引かれ、12年に経過年数の20%を足した14年が耐用年数となるため、減価償却期間は14年間、毎年576万円が経費として計上できることになります。

※中古物件の耐用年数の求め方は(法定耐用年数-経過年数) + (経過年数×20%)となる。

小規模企業共済

経営者や役員が生活の安定や事業再建を図るための資金を準備しておくための積立制度で、経営者の退職金制度といわれることも多くあります。

正確には事業上の経費として計上することはできませんが、共催の掛金は確定申告の際に全額所得控除できるため事実上は経費を払ったのと同じ効果があります。

上記の他、通信費や交際費、交通費なども不動産事業に係る費用は経費計上が可能です。

不動産投資における確定申告の注意点

最後に、確定申告は定められた期間内に正確な申告をすることが重要です。

- 確定申告を忘れてしまった場合・・・無申告加算税が課せられます。

- 確定申告を行っても還付される金額が多すぎた場合や納めた税金が少なすぎる場合・・・過少申告加算税

- 意図的に税額計算の基となることを隠蔽した場合・・・重加算税

- 税額を納付期限内に完納しなかった場合・・・延滞税

上記のペナルティを受けて余計な加算税を納めることのないよう、時間に余裕をもって確定申告をすることをおすすめします。

弊社では長期に安定した賃貸経営を行うために充実したサポートを行っております。市場把握、高品質建物、仲介、管理など様々な内容をご用意しています。

賃貸経営・土地活用を検討している人は大東建託へご相談ください。

伊野文明

宅地建物取引士・FP2級の知識を活かし、不動産専門ライターとして活動。賃貸経営・土地活用に関する記事執筆・監修を多数手掛けている。ビル管理会社で長期の勤務経験があるため、建物の設備・清掃に関する知識も豊富。

【保有資格】

・宅地建物取引士

・FP2級

・建築物環境衛生管理技術者

「税金・相続」関連用語集

- 青色申告

- 青色事業専従者

- 確定申告

- 私的年金

- 固定資産税

- 節税対策

- 相続税

- 不動産取得税

- 任意後見制度

- 定期借地権

- 年末調整

- 印紙税

- 贈与税

- 所得控除

- 登録免許税

- 都市計画税

- 住宅取得控除

- 借地権

- 遺言書

- 成年後見制度

最新コラムの更新情報以外にも、少しでも皆様のお役に立つ

資産承継や賃貸経営に関するホットな情報をお届けします。

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング