節税・納税・分割~資産承継3つの対策~

公開日: 2022.05.25

最終更新日: 2025.10.23

はじめに

ご自身でこれまでしっかりと築き上げてこられた資産。預貯金、有価証券、土地、建物、貴金属など、さまざまなかたちで保有されていることと思います。ライフプランの中でも、セカンドライフは60歳以降の退職後の人生を意味し、収入が限られてくるなか、現役時代とは違う視点でのプランが必要になります。

これまで寸暇を惜しんで働いた結果、その対価として築いた資産ですから、安心の老後を過ごした後は、愛するご家族にそのまま承継したいものですね。

相続税は、財産を相続した場合に必ずかかるわけではありません。具体的には、相続した財産の額から、借金や葬式費用を差し引く(債務控除)などした後の額が、一定の額(基礎控除額)を上回るときに、相続税がかかります。

基本的には、「相続が発生した後に財産を評価して税額を計算し、相続人がそれを国に納める」という話なのですが、どのように納めるか、円満な分け方はなど、考えておくべき課題がいくつかあります。

今回は、大切なご家族に資産をいかに上手に引き継ぐか、相続税申告の現状をふまえ相続対策において重要な3つの切り口から、基本的な考え方を整理してみます。

節税対策の現状と方法

納税は国民の義務です。相続税もしかり。相続税法や財産評価基本通達に則って税額を計算し、適正な納税に努めたいものです。

その際に、申告を依頼した税理士の処理により、本来納める金額より余計に納税しているケースが見受けられます。

また一方で、故意、過失を問わず、税額を過少に申告して後刻税務署から追徴課税される事例も後を絶ちません。まずは具体的に現状を見ていきます。

相続税申告の現状(修正申告や税務調査)

正しく納税するために

国税庁の統計によれば、令和元年(2019年)に納め過ぎた相続税の還付を受けた相続人は643人。還付総額は22億9600万円。単純計算で、相続人1人あたり約357万円が、国庫から相続人のもとに戻ったことになります。

相続税の申告と納付は必ずしも税理士がおこなわねばならない、というものではありませんが、令和2事務年度 国税庁実績評価書 - 財務省によると必要書類の収集や税額の計算、申告書の作成には多大な手間、労力や負荷を伴うため、申告される方の85%ほどは税理士に依頼しています。

ところが実際は、なにがしかの理由により、一度目の申告をしたところと異なる税理士事務所が二度目の申告をすることにより、決して少なくない金額が戻ってきています。いわゆる「修正申告による還付」です。

このようなことが起きる理由はいくつかありますが、最も大きいのは「相続税に精通している税理士が、必ずしも多くない」ということによります。

相続税が発生するレベルの相続案件は年間11万件程度。対して我が国の税理士の数は8万人弱。

相続税申告に携わっている税理士は年間に数件以上は取り扱っていることが容易に想像できますので、そう考えると、多くの税理士の相続業務への習熟度は決して高いとはいえないのが現状だと思われます。

そのような状況の中、一般の税理士事務所が一度目の申告を行い、高めの相続税を申告し、納める。ところが、相続税を専門にしている事務所が相続人にアプローチしてきて、そちらに試算させてみたところ、税額が安くなった。

そこで改めてそちらの税理士事務所に修正申告を委ね、還付を得た。こういった事例は少なくありません。

一方で、相続税が発生する、あるいは各種の特例を適用することにより相続税の発生が回避される、そのような場合に必要となる「相続税の申告」を相続人が行わなかった、もしくは誤った申告を行った。そのために税務署の税務調査を受け、無申告加算税や過少申告加算税を課される、そのような事例も増えています。

令和元年度の国税庁統計によれば、過少申告加算税を課された相続人は約17,000人でその納付税額は単純計算でひとりあたり約25万円、同様に無申告加算税については、相続人は約6,500人で納付税額はこちらも同じくひとりあたり約25万円、重加算税については約1,900人で同じく約187万円が、本来の相続税とは別に課されています。

ちなみに、それぞれの加算税の違いは以下の通りです。

過少申告加算税:過去に税務署に提出した期限内申告書に誤りがあった場合において、修正申告等により追加で納めることとなった相続税に対して課されるペナルティ

無 申 告 加算税:期限内申告書を法定申告期限までに提出しなかった場合において、期限後申告等により課されるペナルティ

重 加 算 税:相続税の申告書を提出した後、その申告内容に隠蔽や偽装が認められた場合などに課されるペナルティ

「令和2事務年度における相続税の調査等の状況(国税庁)」によれば、

令和元事務年度、同2事務年度においては、実地調査件数のうち8割強の案件については申告との差異(非違件数)が発見されています。そして、そのうちの16~17%が「申告に隠ぺいや偽装が認められた」として、重加算税の対象となっています。

もちろん、隠ぺいや偽装は論外です。適正な申告を期限内に行い、きちんと納税をしてください。

節税対策の具体的方法

では、それを大前提として、少しでも節税するために講じられる方策は、なにか。

安定的な資産運用の鉄則として古くから伝えられる「資産三分法」が、ここでも役に立ちます。

資産三分法と相続対策

資産三分法とは、資産を「現金」「株式」「不動産」の3つに分けて所有すべし、という資産運用の理論です。資産三分法を採用するメリットは、値動きの違う資産を組み合わせることで、安定性のある資産形成がしやすくなるといわれています。

では、相続税の節税にあたって、なぜ資産三分法が関係してくるのか。

現預金は、相続発生日(亡くなった日)の被相続人の口座の残高が評価額となります。株式はその種類によってさまざまな評価の仕方が決められていますが、上場株式でしたら、被相続人の死亡の日の最終価格(終値)および次の三つの価額のうちその最も低い価額により評価します。

- 1.相続発生月の毎日の最終価格の平均額

- 2.相続発生の前月の毎日の最終価格の平均額

- 3.相続発生の前々月の毎日の最終価格の平均額

つまり、「亡くなった日の終値」のみならず、相続発生前三か月間の中で低い水準の価格を評価額として採用できるわけです。

次に不動産ですが、基本的には「路線価(道路に面する標準的な宅地の1平米当たりの価額)」で評価します。こちらは土地の時価の約8割と言われています。

つまり、現預金に比較して価値の変動が激しく、資産として必ずしも使い勝手の良くない株式や不動産は、相続税の評価額算定において国によって一定の配慮がなされているわけです。

ですから、普段使うお金、緊急時にすぐ用立てられるお金は現預金で準備するとして、それ以外の「さしあたって使う予定のないお金」に関して、株式や不動産を購入する、あるいは所有している土地に収益物件を建築するというのは、安定的な資産運用のみならず、相続税対策としても有効である、と言えます。「資産三分法は相続対策にも有効である」と覚えてください。

実例で考えてみます。

例えば保有資産4億円のうち2億円で土地を購入し、その土地が直ちに2億円で売れるものだとしても、相続財産としての評価額は8割、つまり1億6,000万円程度まで下がるという事です。

つまり4,000万円ほど課税遺産総額を下げることができます。さらに、この土地に賃貸アパートを建てるとすると、さらに課税遺産総額を下げられます。

ちなみに本例において相続税を試算してみます(相続人は配偶者と子2人、計3人と仮定し、法定相続分通りに遺産分割したとします)。4億円の現預金を相続した場合には子ども2人がそれぞれ2,730万円程度の相続税を納付する必要があります。(「相続税の配偶者控除」を利用すれば配偶者に相続税は発生しません)

しかし、4億円のうち2億円を使って相続税評価額1億6,000万円の土地を購入し、さらに4,000万円でその土地にアパートを建て全室賃貸に出す、と想定すると土地の相続税評価額は

土地の評価額 ×(1-借地権割合(※)×借家権割合(0.3)×賃貸割合 )

(※借地権割合は地域ごとに30%~90%の中で定められていますが、ここでは70%とします)

ですのでおよそ1億4,500万円。

建物の相続税評価額は

固定資産税評価額(※)×( 1-借家権割合(0.3)×賃貸割合)

(※固定資産税評価額は建物によって個別に評価されますが、ここでは建設価格の60%、つまり2,400万円とします)

ですのでおよそ1,680万円。この状態で資産総額(現金、土地、建物)はおよそ3億2,180万円。

そのまま相続が発生すると、子ども2人のそれぞれの納税額は1,950万円程度まで下がります(「相続税の配偶者控除」を利用すれば配偶者に相続税は発生しません)※アパートの賃貸収入、不動産取得税、固定資産税等は考慮していません。

あくまで机上の計算ですが、現預金の一部を土地活用にあてることにより、相続税を大幅に軽減できることがご理解いただけたかと思います。

納税対策としておこなうこと

節税対策は大切ですが、どんな相続人にも使える「相続税を0にする裏技」のようなものは存在しません。節税対策の検討と並行して、相続税の納税についての基礎知識を知っておきましょう。

納税までにやること

<納税期限>

相続税の申告期限は、「被相続人が死亡したことを知った日の翌日から10ヶ月以内」と定められています。

例えば被相続人が2月10日に死亡して、相続人がその日にその事実を知ったとすると、その翌日の2月11日から10ヶ月となる12月10日が相続税の申告期限となります。

そして相続税の納税期限も申告期限同様、「亡くなった日の翌日から10ヶ月以内」です。

税務署に申告書類を提出し、そこに記載された税額を納税して初めて、相続税の処理を終えたことになります。税金は税務署の中に納付窓口がありますし、自宅や勤務先近くの金融機関から振り込むこともできます。

<相続協議がまとまらないときは>

相続税を申告するためには、大雑把に言うと①課税遺産総額の確定②法定相続人の確定③相続人全員による遺産分割協議④申告書の作成・相続税の納付、という段取りを踏みます。

ただ10カ月の間にこれが終わらない時は、「いったん法定相続分で遺産分割をしたと仮定して計算」を行い、納税を行っておきます。

<連帯納付義務>

連帯納付義務とは、「相続税について、各相続人がお互いに連帯して納付しなければならない」という相続税法のルールです。たとえば父親が亡くなって被相続人となり、長男と次男に相続税が生じた場合、もし長男が相続税を納付しなければ、長男が納めるべき相続税を次男が納付しなければなりません。

相続税の連帯納付義務は、当事者となる相続人が平等に負うことになりますが、納付を求められる税額には限度が設けられています。限度額は、以下の算式で計算します。

連帯納付義務の限度額=相続した遺産の額-納付済の相続税額

たとえば相続財産として1,000万円を受け取り、自身の相続税として300万円を納付した場合、連帯納付義務の限度額は700万円となります。つまり、相続で得た遺産の額を限度として、連帯納付義務が適用されるということです。

連帯納付義務者に対する税務署からのアプローチの概要は、国税庁のサイトに図示されています。

納税が難しい場合

<延納>

国税は、金銭で一時に納付することが原則です。しかし、相続税額が10万円を超え、金銭で納付することを困難とする事由がある場合には、納税者の申請により、その納付を困難とする金額を限度として、担保を提供することにより、年賦で納付することができます。これを延納といいます。なおこの延納期間中は利子税の納付が必要となります。

次に掲げる全ての要件を満たす場合に、延納申請をすることができます。

(1)相続税額が10万円を超えること。

(2)金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額の範囲内であること。

(3)延納税額及び利子税の額に相当する担保を提供すること。ただし、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には担保を提供する必要はありません。

(4)延納申請に係る相続税の納期限又は納付すべき日(延納申請期限)までに、延納申請書に担保提供関係書類を添付して税務署長に提出すること。

<物納>

相続税に限っては、延納によっても金銭で納付することを困難とする事由がある場合には、その納付を困難とする金額を限度として一定の相続財産による物納が認められています。

次に掲げるすべての要件を満たしている場合に、物納の許可を受けることができます。

- 1)延納によっても金銭で納付することを困難とする事由があり、かつ、その納付を困難とする金額を限度としていること。

第1順位

①不動産、船舶、国債証券、地方債証券、上場株式等(特別の法律により法人の発行する債券及び出資証券を含みますが、短期社債等は除かれます。)

②不動産及び上場株式のうち物納劣後財産に該当するもの

第2順位

③非上場株式等(特別の法律により法人の発行する債券及び出資証券を含みますが、短期社債等は除かれます。)

④非上場株式のうち物納劣後財産に該当するもの

第3順位

⑤動産

- 3)物納に充てることができる財産は、管理処分不適格財産に該当しないものであること及び物納劣後財産に該当する場合には、他に物納に充てるべき適当な財産がないこと。

- 4)物納しようとする相続税の納期限又は納付すべき日(物納申請期限)までに、物納申請書に物納手続関係書類を添付して税務署長に提出すること。

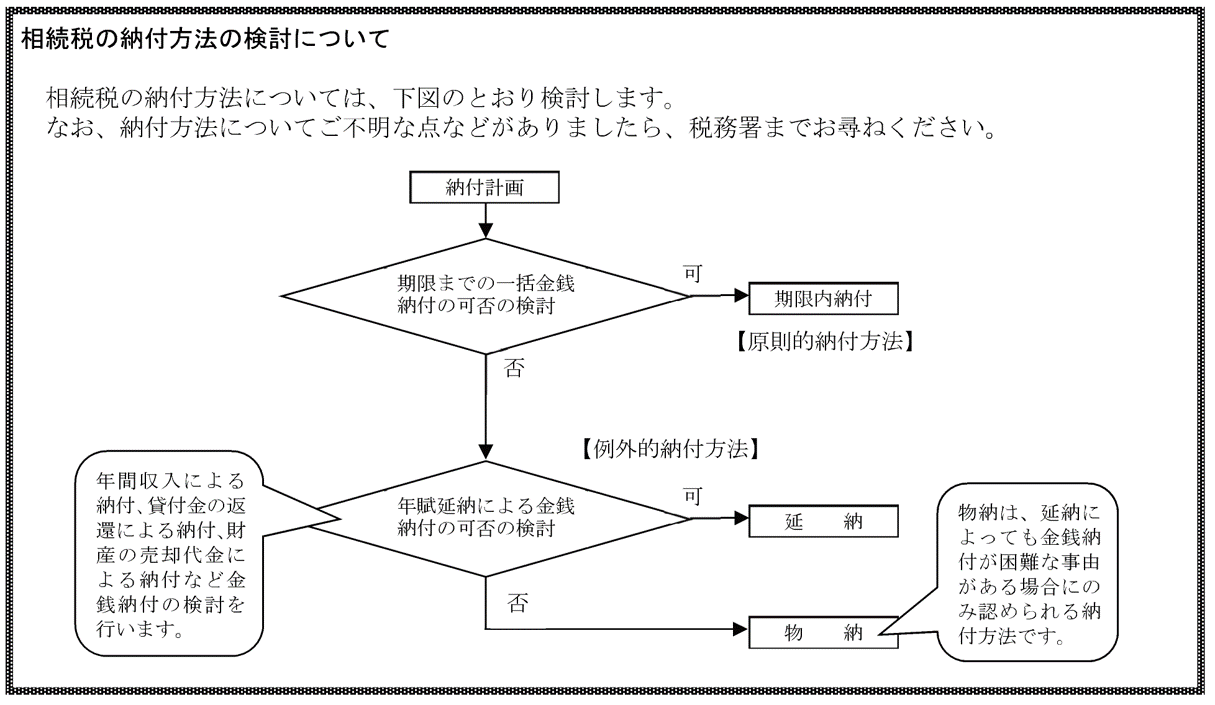

延納・物納についてのフローチャートは国税庁のサイトに記載されています。

納税における留意点

繰り返しになりますが、相続税の申告期限までに申告と納税を行うことが大原則、と覚えてください。

申告期限を守らないと上述した各種のペナルティ(延滞税)が賦課され、払わなくてもいい税金まで払うはめになります。

遺産総額の確定(概算)、法定相続人の確定などは、被相続人の存命中からある程度準備しておける作業です。と言いつつも、健康状態が危ぶまれる親御さんを前にして相続の準備をすることはメンタル的に厳しいかもしれませんので、お元気なうちから少しずつ作業を行っていくことをお勧めします。

また延納、物納に関しては申請手続きがかなり煩雑で、しかも、申請が税務署に却下される可能性もあります。延納・物納はできるだけ用いずに申告を行えるよう、税理士等の専門家の力を借りて、早め早めに対策に着手することが重要と言えましょう。

分割対策として考えなくてはいけないこと

遺産分割における留意点

相続税の納税に先立って行われる重要な話し合い、それが遺産分割協議です。そもそも遺産分割で最も大事なことはなんでしょうか。

「税金を1円でも安く済ませること」ではありません。

「残された、相続人を含む家族、親族の方が、全員気持ちよく、遺産を受け取ること」です。

昨今の相続に関する関心の高まりは、ともすれば「節税対策」ばかりに重点が置かれ、「こころの問題」が置き去りにされているような印象を受けます。

司法統計によれば、家庭裁判所に持ち込まれた遺産分割の争いは、毎年1万件を超えています。

令和 2 年:11,302件

令和 元 年:12,779件

平成 30年:13,029件

また、その半数以上が「遺産総額5,000万円以下」の事例です。遺産をめぐる争いが、テレビドラマで見るような富裕層の世界にのみ存在するものではないということを認識してください。

「親の面倒を看た長女の自分と、年に一度しか実家に来なかった長男と、長年行方知れずの次男の相続分が均等なのはおかしい」

「次男は子の医学部の学費まで親に出してもらっていたのだから、その分相続は遠慮すべきだ」

「次男は現金を相続したのに、長男の自分は地方にある実家の土地と家を相続させられた」

相続財産の多寡にかかわらず、こういった不満はあとを絶ちません。そして、相続人同士の話し合いでも解決しなかった場合に、家裁に持ち込まれることになります。

遺留分について

もう一つ、相続人同士の争い、いわゆる「争族」のひとつのポイントとなるのが「遺留分(いりゅうぶん)」です。

遺留分とは「一定の相続人に対して、遺言によっても奪うことのできない遺産の一定割合の留保分」のことをいいます。

遺留分の相続財産に対する割合は、以下のとおりです。

1:配偶者のみ :1/2です。

2:配偶者と子 :配偶者も子も遺留分の割合は法定相続分の1/2です。

3:配偶者と父母:配偶者とその父母の場合も遺留分の割合は法定相続分の1/2です。

4:配偶者と兄弟:配偶者については遺留分の割合は法定相続分の1/2です。

兄弟姉妹には遺留分はありません。

5:子のみ :子のみの場合遺留分の割合は法定相続分の1/2です。

例えば遺産総額4,000万円、配偶者と2人の子どもが相続するケースで、親に手を焼かせていた次男に遺産を一切相続させず、配偶者と長男に半額ずつ遺産を譲る遺言書が遺されていたとします。

本来の子の法定相続分は1/2ですが、子は2人ですので、それぞれの法定相続分はそれぞれ1/4。子の遺留分はその1/2ですので、子それぞれの遺留分は1/4×1/2=1/8となります。

したがって次男の遺留分は4,000×1/8=500(万円)となります。

つまり、次男は「遺産のうち500万円を貰える権利を留保している」というわけです。

特定の相続人を遺産分割から排除するような遺言は、あとで禍根を生み、相続人同士の争いを招来する可能性があることは知っておいてください。この場合であれば「次男には相続させない」よりも「次男には500万円相続させる」という遺言を遺したほうが、トラブルの可能性は低下します。

争族を回避するには

では、今まで述べたような「争族」を回避するには、どのような手を打てばよいのでしょうか。

- 1.生前からの入念な準備

財産を遺す方、遺される方、できれば共同で考えていただきたいのが、早目の準備です。

<2.納税対策>のところでもご説明しましたが、課税遺産総額(概算)の把握や法定相続人の確定などは、早めに着手ができ、それによって生前贈与などの相続対策にも着手しやすくなります。

- 2.平常時からの家族間での円滑なコミュニケーション 親として、「自分亡き後、子どもたちには揉めてほしくないなあ」と思ったら、平素から分け隔てなく温かい対応を心掛けることが大切です。同居もしくは近居で毎日面倒をみてくれる長男夫婦にも、年に何度かでも遠方から時間と手間と交通費をかけて帰省してくる次男や長女にも、きちんとお礼を言うなど、円滑なコミュニケーションを心掛けましょう。

- 3.遺言を残し、付言事項で感謝を示す 被相続人となる方が、自らの財産の処分について明確に示す文書が遺言です。近年、相続に関する意識の高まりとともに、遺留分も考慮して遺言を書く方が増えてきています。相続人となる配偶者や子たちにとっても、ご当人の意思を明確に把握できるというメリットがあります。

また遺言書において、法的効力を与えることを直接の目的としない記載事項を付言事項といいます。葬儀・納骨に関する希望とともに、遺される家族へのメッセージを記します。

その中で、家族それぞれに、それまでに尽くしてもらったことへの感謝の言葉を、心を込めて認(したた)めてください。付言事項を家族皆で読むうちにわだかまりが解消し、円滑な相続が実現した、などという例は少なくありません。

まとめ

以上、今回は、資産を上手に遺す方法について、3つの切り口から考えてみました。

おわかりいただけたかと思いますが、円満・円滑な資産承継を実現するためには、「節税・納税・分割」をバランスよく実施することが必要です。

相続対策にあたって最優先されるべきこと、それは、「納める税金を1円でも減らすこと」ではありません。「奥様、お子様、お孫さんなどの、遺される人々が、全員気持ちよく財産を受け取れるようにすること」です。

「勘定より感情」という言葉もあります。

旅立たれた後も、ご家族が必要に応じて顔を合わせ、なごやかに、おだやかに話ができている姿をイメージして、資産承継に取り組んでください。実際の対策の実施におきましては、税理士等の専門家にご相談いただき、されど、ご家族の間でお心を通わせるべき対策に関しては必ずご自身で主体的に考え、納得したうえで、ご判断・ご実行いただければと思います。

マイアドバイザー®

1961年生まれ。日本経済新聞グループの金融情報サービス会社に長年勤務し、ファイナンシャルプランナー向け情報提供サービス、公開株式の相続税評価額算定サービス等の企画・販売等に従事。真言宗僧侶としての顔を持ち、終活関連の執筆やセミナー講師も頻繁に行っている。「必勝!終活塾」(双葉社)などを出版。

- 【保有資格】

- ・CFP®

・FP技能士(1級)

マイアドバイザー®

Yahoo!Japanなど主要webサイトや5大新聞社への寄稿・取材・講演会を通じた情報提供や、主にライフプランに基づいた相談を顧客サイドに立った立場で実行サポートするライフプランFP®として活動している。

NHK「クローズアップ現代」「ゆうどきネットワーク」などTVへの出演も行い、産業能率大学兼任講師、日本FP協会評議員も務める。

- 【保有資格】

- ・CFP®

・FP技能士(1級)

・宅地建物取引士

・賃貸不動産経営管理士

・住宅ローンアドバイザー(財団法人住宅金融普及協会)

※資料請求フォームへのリンク、円満・円滑の資産承継のパンフレット画像

「税金・相続」関連用語集

- 青色申告

- 青色事業専従者

- 確定申告

- 私的年金

- 固定資産税

- 節税対策

- 相続税

- 不動産取得税

- 任意後見制度

- 定期借地権

- 年末調整

- 印紙税

- 贈与税

- 所得控除

- 登録免許税

- 都市計画税

- 住宅取得控除

- 借地権

- 遺言書

- 成年後見制度

最新コラムの更新情報以外にも、少しでも皆様のお役に立つ

資産承継や賃貸経営に関するホットな情報をお届けいたします。

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング