令和7年度(2025年)の税制改正大網発表!賃貸オーナーの注目ポイントは?

公開日: 2025.01.08

最終更新日: 2025.10.24

【令和6年度(2024年)税制改正要望から読み解く】今から読み解く税制改正とは!? にて内容を予測しましたが、その後の準備具合はいかがですか?

令和7年度(2025年)の税制改正大網発表!賃貸オーナーの注目ポイントは?

令和7年度(2025年)の税制改正大網が発表されました。土地オーナーや賃貸オーナーなら、早めに内容を理解して、そして今後の税制の変化を見据えて、変化しても対応できるようにしておくことが大事です。

そこで今回は、令和7年度の税制改正大網の中身について、土地オーナーや賃貸オーナーが知っておくべき部分を幅広く、お伝えします。

目次

2. 今回の土地オーナー・賃貸オーナーが注目すべき税制改正の内容は?

2-3. 長寿命化に資する大規模修繕工事を行ったマンションに対する特例措置の延長

3. その他の土地オーナー・賃貸オーナーが知っておくべき改正ポイントは?

3-2. 企業年金・個人年金制度の見直しに伴う税制上の所要の措置

1. そもそも税制改正大網とは?

税制改正大網とは、簡単にいえば「税制改正の素案・試作案」です。

もう少しいえば、税制改正要望を取りまとめた内容ともいえます。

そもそも税制(税金制度)とは、国の根幹となるものです。

一方で世の中は絶えず変化していますから、その変化に合わせて税金制度も改正していく必要があります。

このため税金制度は毎年、まずは各省庁などから「税制改正要望」という形で、どのように改正して欲しいかの意見を募り、その要望を元に議論を重ね、「税制改正大網」という形で発表しています。

あとは、この税制改正大網が国会で閣議決定されれば、正式に(定められた日をもって)改正された税制が施行される流れです。

税制改正要望で出された意見のすべてが大網に反映されるわけではありませんし、大網に反映されても、ここからまだ閣議決定されるまでに変更・修正される可能性があります。

しかし大網に反映された内容の大部分は、そのまま施行されるのが基本です。

税制改正は経営に大きな影響を及ぼす可能性がありますし、対処は早ければ早いほど良いといえます。土地オーナー・賃貸オーナーは、早めに税制改正大網の中身を知っておき、必要に応じて早めに対処できるようにしておきましょう。

2. 今回の土地オーナー・賃貸オーナーが注目すべき税制改正の内容は?

税制改正大網は、現時点で改正が予定されているすべての内容が網羅されており、その全容は107ページにも渡っています。しかし、その内容すべてを把握しておく必要はなく、あくまでみなさんご自身にとって必要だと思われる部分のみを把握しておけば十分です。土地オーナー・賃貸オーナーなら、まずは、賃貸不動産や経営に関係しそうな部分を把握しておきましょう。

以下、税制改正要望の内容に沿った形で、今回の大網の内容をお伝えしていきます。

2-1. サービス付き高齢者向け住宅供給促進税制の延長

「サービス付き高齢者向け住宅(いわゆるサ高住)」を作ったら、不動産取得税と固定資産税を減額する、という税制です。

この税制の延長が要望されたところ、新築のサービス付高齢者向け住宅に係る固定資産税の減額措置が2年間、延長されることとなりました。

また不動産取得税についても、同様に2年間、延長となりました(それぞれ令和9年3月31日まで)。

なお、この場合の対象となる住宅は以下の通りです。

① ハード:

・床面積原則25㎡以上

・バリアフリー構造

② 必須サービス:

・状況把握サービス

・生活相談サービス

③ 契約内容:

・敷金、家賃、サービス対価以外の金銭を徴収しない

また、特例措置の内容は以下のようになっています。

【不動産取得税】家屋:課税標準から1,200万円/戸を控除

【固定資産税】5年間、1/2~5/6の範囲内で市町村の条例で定める割合(基本は2/3)を減額

なお、上記の要件以外にも、たとえば国からの建設費補助を受けていること等、一定の要件がある点には注意しましょう。

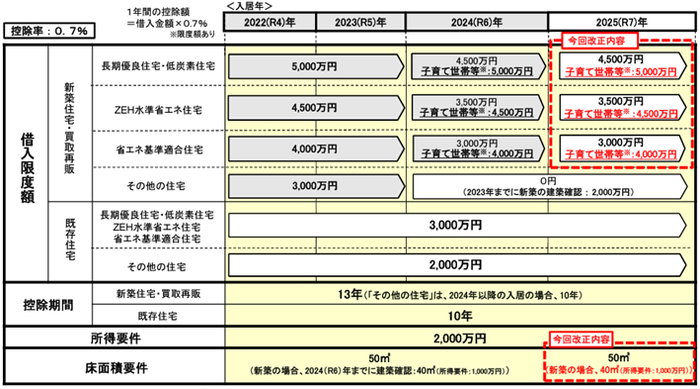

2-2. 住宅ローン減税等に係る所要の措置

住宅ローン減税に関する改正点ですが、子育て世帯に限り、さらに優遇するという内容です。

これは昨年から導入され、今年も続けて欲しいという要望でした。

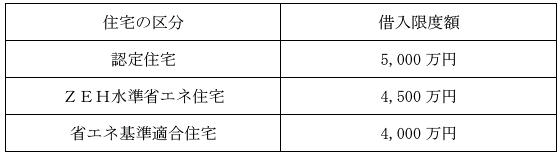

その結果、 特例対象個人(夫婦のどちらかが40歳未満、または19歳未満の扶養親族がいる方)の住宅ローン減税の対象となる借入限度額は、昨年同様に 以下のようになりました。

[出典:国土交通省令和 7年度「税制改正大網」] [出典:国土交通省令和 7年度「税制改正大網」]

[出典:国土交通省令和 7年度「税制改正大網」]

なお、上記の住宅の区分は簡単にいえば「その物件の省エネ具合」を表しており、より省エネな物件ほど優遇が受けられるという内容です。詳しくは以下を参考にして下さい。

>>関連記事:建築物省エネ法」が賃貸オーナーに与える影響とは?

また年収1000万円以下の場合の新築の床面積要件(通常50㎡以上を40㎡以上に)についても、令和7年度も継続(1年延長)されることとなりました。

さらに、既存住宅のリフォームに係る特例措置に「子育て対応のための改修工事」も追加されることとなりました。

2-3. 長寿命化に資する大規模修繕工事を行ったマンションに対する特例措置の延長

管理計画認定マンション等において、長寿命化に資する大規模修繕工事を実施した場合、当該マンションに係る固定資産税額を減額するという特例措置です。

この特例措置を延長して欲しいという要望が出ていたところ、要望通りに2年間(令和9年3月31日まで)、延長されることとなりました。

なお、減額される税額は、各区分所有者に課される工事翌年度の建物部分で、1/6~1/2の範囲内で市町村が定める割合になります。

ただし、区分所有者が2名以上、存在しないマンションは対象外な点に注意が必要です。

3. その他の土地オーナー・賃貸オーナーが知っておくべき改正ポイントは?

重ねてですが、税制改正大網は制度改定する税制の内容すべてが網羅されています。

当然に内容は不動産関係に限らず、広く一般の方にも関係するようなものも含まれているのが基本です。

ひいては土地オーナー・賃貸オーナーにも、個人的に関係してくるような内容もありますから、それらについてもしっかり目を通しておきましょう。

今度は不動産関係以外の、オーナー個人に関係しそうな内容を紹介していきます。

3-1. 公的年金制度の見直しに伴う税制上の所要の措置

現在、公的年金制度そのものを見直す議論がされており、年金制度を見直すなら、それに合わせて公的年金に係る税金制度も見直すべき...という要望でした。

ただし今のところ、遺族年金と障害年金について議論が交わされており、令和6年12月25日に、議論が取りまとめられたとされています。

そしてこの結果を元に見直しが予定しており、合わせて税金制度も改正予定とのことです。近々、何らかの改正がされるかもしれません。

ただし、給与と年金の両方を得ている場合について、給与所得控除と公的年金等控除の合計上限額が280万円(従来は290万円)となりました。

3-2. 企業年金・個人年金制度の見直しに伴う税制上の所要の措置

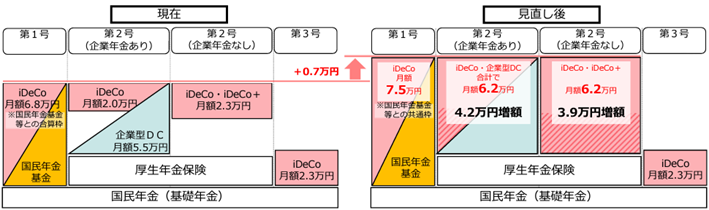

公的年金制度と同じく企業年金と個人年金も制度改正が議論されており、制度が改正されたら、合わせて関係する税制も改正してほしい...という要望でした。

まず企業年金については企業型確定拠出年金(DC)について、掛け金は事業主掛金額を超えることができない点が廃止されました。

またiDeCo(個人型確定拠出年金)について、60歳以上70歳未満の方で、今までの制度ではiDeCoに加入できなかった方のうち、一定の条件を満たす方が加入できるようになりました。

さらにiDeCoの掛け金についても、従来は月額2~6.8万円だったのが、最大で7.5万円まで拠出できるよう拡充されました。

[出典:厚生労働省 令和7年度「税制改正大網」]

iDeCoはここ数年、頻繁に内容が改正されており、加入できる対象者も掛け金上限も、どんどん拡大されています。もしかすると今後も引き続き、拡大が期待できるかもしれません。

3-3. 上場株式等の相続税に係る物納要件等の見直し

相続税を納税する際、現金納付が困難な場合の物納において、上場株式等も物納できる財産に含めて欲しいという要望でした。

上場株式等の相続税に係る物納要件等については、今回は改正が見送られた様子です。

金融庁の大網でも一切、触れられていなかったため、当面は実現しないかもしれません。

3-4. 金融所得課税の一体化

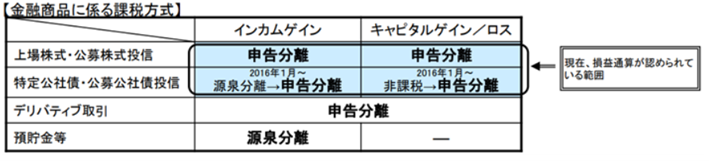

以下の表の通り、現在は損益通算できる範囲が限られており、デリバティブ取引と預貯金等も対象にしてほしいという要望でした。

[出典:金融庁 令和7年度「税制改正大網」]

金融所得課税のさらなる一体化については、今回は改正が見送られた様子です。

ただし、大網末尾の「検討事項」にて触れられているため、そう遠くない将来、改正される可能性があります。

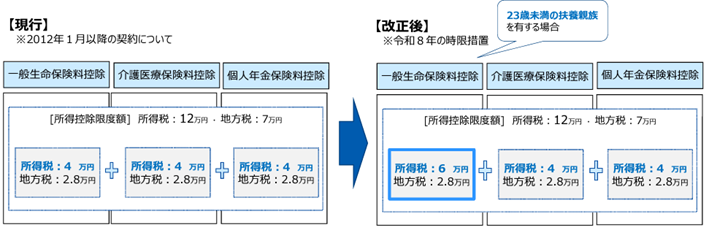

3-5. 生命保険料控除制度の拡充

もっと生命保険料控除を拡充してほしいという要望でした。

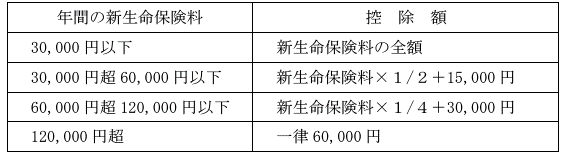

そしてその結果、生命保険料控除は以下のように改正されました。

[出典:令和7年度「税制改正大網」] [出典:令和7年度「税制改正大網」]

[出典:令和7年度「税制改正大網」]

ただし表の通り、これは「一般の生命保険料控除」についてのみです。

またこれは23歳未満の扶養親族がいる場合に限られ、他の介護医療保険料控除・個人年金保険料控除との合計額は従来通り12万円のままとなっています。

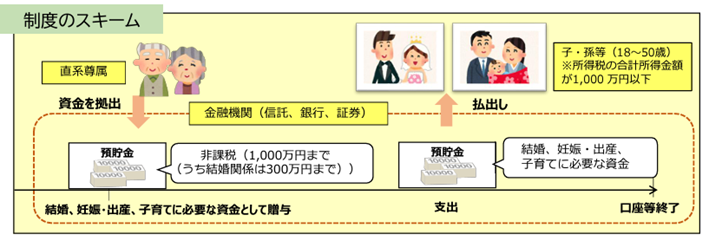

3-6. 結婚・子育て資金の一括贈与に係る贈与税の非課税措置の拡充・延長

「結婚・妊娠・出産・子育て」に必要なお金を、親が、子供や孫に贈与する場合は、贈与税を1000万円まで(うち結婚関係は300万円まで)非課税にするという制度です。

これを2年間、延長してほしいと要望していました。

[出典:子ども家庭庁 令和7年度「税制改正大網」]

[出典:子ども家庭庁 令和7年度「税制改正大網」]

この結婚・子育て資金の一括贈与に係る贈与税の非課税措置について、2年間(令和9年3月31日まで)、延長されることとなりました。

ただし、同時に要望していた「乳児等通園支援事業」に係るものも費用に追加して欲しいという点については見送られた様子です。

3-7. その他

以下、税制改正要望では触れられていませんでしたが、特に大事だと思える内容についても、お伝えします。

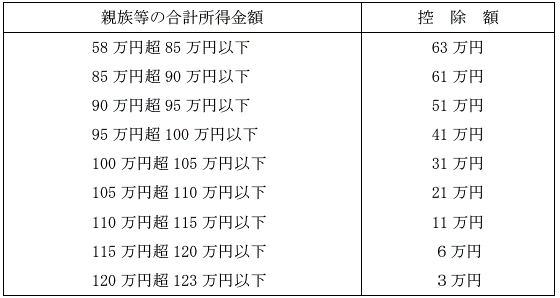

▲いわゆる「103万円の壁」に関係する改正について

正式には「物価上昇局面における税負担の調整及び就業調整への対応」というものです。

内容は簡単にいえば、最近は物価上昇で国民の生活が苦しいから、就業と税負担を調整してほしいという要望になります。

給与所得者の所得税が課税されない収入の上限について、今までは103万円(基礎控除48万円+給与所得控除55万円=103万円)だったのが、123万円(基礎控除58万円+給与所得控除65万円=123万円)となりました。

[出典:令和7年度「税制改正大網」]

[出典:令和7年度「税制改正大網」]

なお、基礎控除額の改正によって今回、他の複数の控除についても額が改正されています。

この103万円の壁については、引き続き議論が交わされる予定でしたが、ひとまず令和7年度においては、大網の内容そのままで令和6年12月27日に閣議決定されました。

ただ一説には、所得税が課税されない年収を178万円まで上げる動きもあるそうです。

もしかしたら来年以降、また改正される可能性もありますから、注意深く情報収集しておきましょう。

4. 土地オーナー・賃貸オーナーが備えることは?

今回の税制改正大網を見ると、土地オーナー・賃貸オーナーの観点でいえば、やはり「長寿命化に資する大規模修繕工事を行ったマンションに対する特例措置の延長」と、「サービス付き高齢者向け住宅供給促進税制の延長」が大きいと感じます。

そのまま延長されたということは、それだけ成果が出ており、引き続き国が期待しているからこそです。とはいえ、そういつまでも延長はされないでしょうから、検討中のオーナーは決断を急ぎましょう。

また何より今回は、103万円の壁が崩れた点が大きいと思います。

連日のように関係する報道もされていたため、注目していた方も多いのではないでしょうか。所得税がかからない範囲が拡大するほどに、消費者の手取り額が増えることになり、ひいては家賃や住宅ローン等に回せるお金が増えることにも繋がります。

令和6年12月27日に、すでに閣議決定もされましたから、オーナーとしては、このような変化を見越して準備しておきましょう。

5. まとめ

つくづく、今回の税制改正大網では「103万円の壁」に関係する部分が大きいと思います。

直接的な土地オーナー・賃貸オーナーへの影響は微弱かもしれませんが、一般消費者にとって、ひいては(未来の)入居者にとっては大きめの影響があるはずです。

他の内容も含めて、税制改正は賃貸経営等に大きめの影響を及ぼしますから、常に情報収集をしつつ、変化に先手で対応できるよう努めていきましょう。

■監修者プロフィール

株式会社優益FPオフィス 代表取締役

佐藤 益弘

マイアドバイザー®

Yahoo!Japanなど主要webサイトや5大新聞社への寄稿・取材・講演会を通じた情報提供や、主にライフプランに基づいた相談を顧客サイドに立った立場で実行サポートするライフプランFP®として活動している。

NHK「クローズアップ現代」「ゆうどきネットワーク」などTVへの出演も行い、産業能率大学兼任講師、日本FP協会評議員も務める。

【保有資格】CFP®/FP技能士(1級)/宅地建物取引士/賃貸不動産経営管理士/住宅ローンアドバイザー(財団法人住宅金融普及協会)/JーFLEC認定アドバイザー(金融経済教育推進機構)

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング