2024年(令和6年)はどう動く? 2023年の市況から見た最新の金利動向

公開日: 2024.01.12

最終更新日: 2025.07.29

2023年はコロナ禍の爪跡だけでなく、円安や長期金利の上昇などさまざまなニュースを目にする機会が多かったのではないでしょうか。

2024年も年明けから、元日に発生した令和6年能登半島地震、羽田空港での日本航空と海上保安庁機との衝突事故など有り得ないような事故が起きました。

私のお客さまの中にも、現在の状況や先々の見通しについて、より分からなくなったという不安な声を上げる方も少なくありません。

そこで今回は、主に大家さんにとって注目されている「金利動向」について、過去を振り返りながら2024年の見通しについて考えてみたいと思います。

目次

1.金利の基本と現在の状況

そもそも「金利」とは何でしょうか?

金利とは、"お金を借りる際の手数料"です。

私のようなFP(ファイナンシャル・プランナー)の視点からはお金を借りるという行為は、貯めたり自身で稼ぐ時間を省く、つまり「お金で時間を買うツール」という解釈になります。そのツールを使うための手数料が金利というわけです。

ちなみに、金利は一般的に1年単位、「%」の割合で示されます。

世の中では個人から国家まで、極めて多くの人がさまざまな理由でお金を借りています。

それだけ多くの人に影響があるからこそ、金利の動向は多くの人が注視しているとも言えます。

賃貸事業は多額のお金を借りて行うことが多いので、金利動向を無視するわけにはいきません。

多額のお金を借りる以上、利払いも多くなりますから、金利が少し上がるだけで、投資への影響も大きくなります。

ですから、金利の基本を知りつつ、現在の金利状況を押さえていきましょう。

1-1.長期金利と短期金利の基本

金利には、大きく「長期金利」と「短期金利」の2種類があります。

「長期金利」とは、お金を借りる期間が1年以上の場合に適用される金利で、「短期金利」とは期間が1年未満の金利です。

また、「長期金利」は固定金利型ローンの基準となり、「短期金利」は変動金利型ローンの基準になっています。

「長期金利」は、主に長期国債の金利、つまり国債市場での動向で動きます。

国債は基本的に需給関係で金利(=価格)が決まります。主に「国内景気・国内物価・為替・海外金利」などさまざまな理由で需給関係が変化します。

「短期金利」は、日銀の金融政策の影響を強めに受けて決まります。現在はマイナス金利政策が継続中ですから、低い水準で推移しています。

金利は常に変動するので、その変動により損得が生じる「金利変動リスク」があります。

参考までに、1億円を35年返済で借り入れた場合、金利が1%変わった時の諸々の違いはおおよそ以下の通りです。

|

金利 |

月々の返済額 |

支払利息総額 |

金利1%との利息差 |

|

1% |

28万2300円 |

1856万円 |

― |

|

2% |

33万1300円 |

3913万円 |

2057万円 |

|

3% |

38万4900円 |

6164万円 |

4308万円 |

ですから、変動金利型ローンに金利が変動しても損が無いように一定のコストを乗せて、固定金利型ローンにするような仕組みになっています。

一般的に、変動金利型より固定金利型の方が、また短い期間より長い期間のローンの方が、高い金利になります。

賃貸事業でお金を借りる場合は事業期間が長期になるので固定金利型ローンを利用したほうが収支計画をしやすくなりますが、金利の低い変動金利型のアパートローンを借りるケースも多いでしょう。

このような基本的な関係性をしっかり理解しておきましょう。

1-2.金利の現在の状況

2022年の年末に、前任の黒田日銀総裁が実質的な長期金利の利上げを発表しました。

それまで0.25%程度だった長期金利の変動許容幅を0.5%にまで拡大したのです。

その後、新たな日銀総裁となった植田氏は、当初こそ0.5%を目途としていましたが、2023年10月には「1%を超えても容認する」と発表しました。

この発言が事実上の金利上昇容認と受け止められ、国債金利が急上昇しました。なお、2023年末の10年国債の金利は0.615%となっています。

この理由は、コロナ禍、ウクライナや中東での戦争の影響による物流コストの増加、円安による海外との物価や金利差が背景だと言われています。

コロナ禍については2023年にひとまず沈静化しましたが、戦争は継続中ですし、海外との物価や金利の差も大きな変化はありません。

2.金利変動が起きる理由

金利変動が起きる一番の理由は「需給関係」です。

お金を借りたい人が多くなれば金利が上がり、お金を借りたい人が少なくなれば金利は下がります。

この理屈は金利に限らず、一般的な商品≒物価も同じです。

ただ、なぜお金を借りたい人が多くなったのか、少なくなったのか...この点が実に難解であり、さまざまな理由があります。

代表的な理由は「景気・物価・為替・海外金利」とされていますが、これらは複合的に絡み合う上、たくさんの変動要因があり、力関係≒影響度合いが変化しますから、見極め≒予測はできません。

賃貸事業でいえば、事業が盛況になるほど新たな建物を建てる需要が高まって資金が必要になり、金利は上がるでしょう。

物価(建築費)が上がるほどに多額のお金が必要になります。つまり、お金が必要になれば金利が上がると考えるのが妥当です。

お金を借りる大家としては、金利は低いほうが借り入れしようという気持ちが高まり、逆に高まるほどに躊躇するはずです。

家賃水準など総合的に判断する必要がありますが、金利が上がる可能性が高いと思うなら、低金利のうちに早めに固定金利型ローンを借り、その適用期間を最大限に活用することも一案です。

3.過去20年の金利と、最近の不動産関係の動きは?

賃貸事業で使うアパートローンなどの金利は、住宅ローンと比べ割高であることが一般的ですが、基準は住宅ローンと基本的に同じですから、金利の動きも同じように動きます。

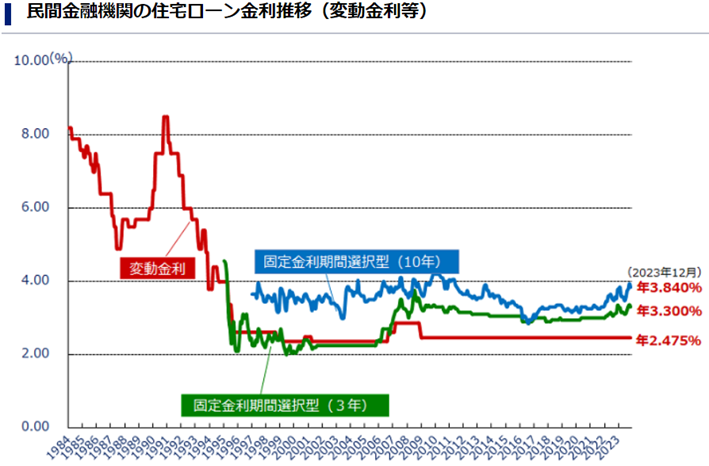

アパートローンなどの金利動向を見る公的なデータが無いので、ここでは住宅金融支援機構(フラット35)の「民間金融機関の住宅ローン金利推移」を基にお話しを進めたいと思います。

過去約20年(変動金利は過去約40年分)の金利の推移は以下のようになっています。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移」

この30年近く金融政策に金利はよって低く抑えられていました。

しかし、コロナ禍が始まった2020年頃から国債市場の影響を受けやすい固定金利が少しずつ上昇基調になってきています。

短期金利の影響を受けやすい変動金利については、日本銀行が未だにマイナス金利政策を続けていますから、今のところ大きな変化は見受けられません。

前述の通り、金利動向はさまざまな経済状況の影響を受けます。

ここからいくつか影響のある代表的なデータを視ていきましょう。

これらのデータは金利の影響を受けるものでもあり、金利に影響を与えるものでもあります。

まず、金融機関の視点・・・不動産関係融資の状況です。

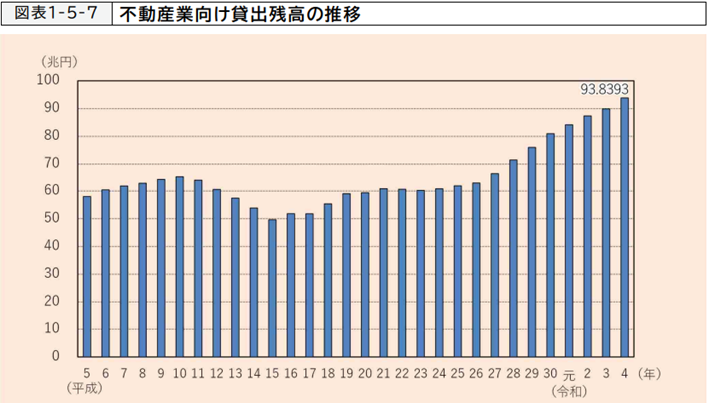

国土交通省が公表している令和5年「土地白書」によると、最近の不動産業向けの融資額は以下のように推移しています。

出典:国土交通省令和5年「土地白書」

ご覧の通り、不動産業向けの融資額は近年、増加の一途を辿っています。

融資額が増加ということは、お金を借りたいというニーズが高まっているということです。

この状況がそのまま金利に反映されるわけではありませんが、金利が上がれば、残高が減るか、上昇が収まることになるでしょう。

次に不動産価格の動向を見ていきましょう。

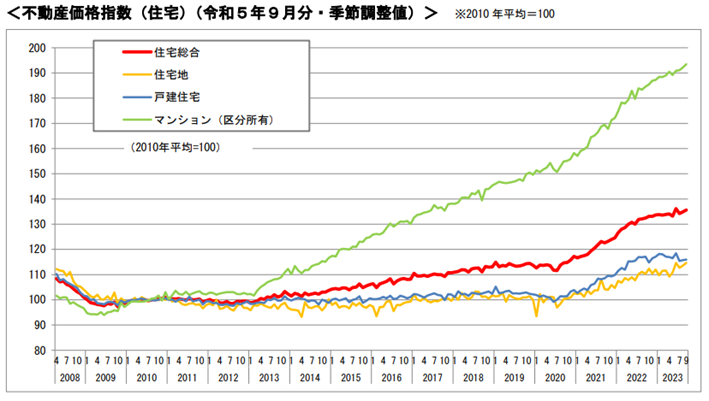

国土交通省が公表している2023年「不動産価格指数」によると、最近の不動産価格の推移は以下のようになっています。

出典:国土交通省2023年「不動産価格指数」

マンション価格が2010年から倍近くになり、急激に伸びていることがわかります。

他の住宅地や戸建住宅の価格は緩やかな上昇基調でしたが、2020年頃から加速的に上昇してきている状況です。

ここ10年のマンション価格の上昇が大きく寄与しています。良い立地のマンション価格はかなり高額になっていますが、低金利傾向が継続したため、「返済額=実質的な負担」が大きくならなかったので、このような上昇になっていると感じています。

もちろん、コロナ禍以降は、原料高=物価高により、マンションだけでなく住宅地(土地)や戸建住宅の価格も上昇しているのが確認できます。

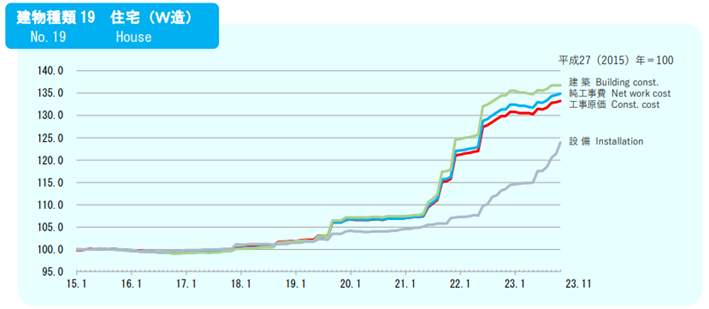

新築の建物価格やメンテナンス費用に影響を与える建築費はどうなっているでしょうか?

一般財団法人建物物価調査会の2023年11月「建物物価建築費指数」によると、最近の建築費は以下のように推移しています。

出典:建物物価調査会2023年11月「建物物価建築費指数」

建築費についても、コロナ禍をきっかけに世界的に需給関係が逼迫し、特に2021年以降の円安を背景に急激に費用が上昇している状況です。

建築費が上昇するということは、直接的に建物賃貸事業に悪影響を及ぼします。

借入れをして、早めに工事等を行っても、金利が上昇してしまうと、費用の上昇を抑えようと思っても、中々対応が難しくなります。

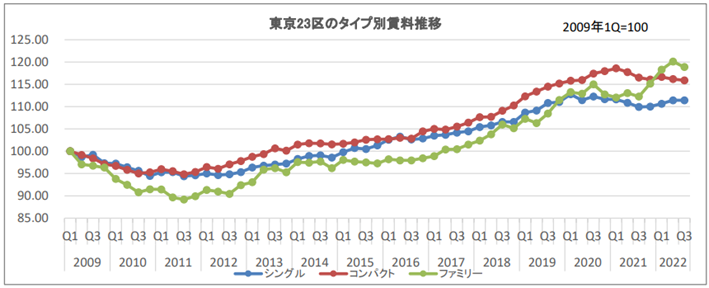

最後に、賃貸事業をする際に必須となる賃料の動向を見ていきましょう。

全国宅地建物取引業協会連合会、不動産総合研究所の2023年「不動産市場動向データ集」によると、東京と大阪の家賃については以下のように推移しています。

出典:全国宅地建物取引業協会連合会2023年「不動産市場動向データ集」

家賃についてはコロナ禍の影響をさほど受けておらず、大都市圏では安定的に推移しています。

元々、賃料は景気に対して遅行して動く特徴があるので、景気が堅実に推移している・・・とも言えます。

そして、住宅購入を検討している入居者がいる場合、購入と賃貸はどちらが良いか?比較をされることになります。

つまり、賃料の上昇と金利の上昇による購入価格の上昇を天秤に掛け、購入自体を再検討する事も十分考えられます。購入と比較しても負けないような一定のクオリティーで賃貸経営ができていれば、金利上昇は賃貸経営にとってプラスに転ぶ可能性もあるでしょう。

経営者の視点で考えると、賃貸事業としては長年続いた低金利の影響を受けて、今まで大きな影響がありませんでした。

実際、建築費の上昇はあるものの、低金利により融資額≒不動産価格も上昇、家賃も安定している状況です。

4.2024年の金利の見通しについて

前述の通り、日銀総裁は2022年末に金利上昇を容認し、2023年10月には1%を超えても容認すると発表しました。

しかし現在の金利は0.6%程度と、当初の0.25%から見れば目論見通りに上昇したといえますが、まだまだその上昇の余地があると感じられる数字です。

このため一つの予測として、2024年中には追加で日銀総裁から何らかの金利上昇に関する発表があるのではないかと考えられます。

つまり、2024年も相応に金利が上がるのではないかというのが一つの見立てです。

ただし、これまでの発表や変化はすべて長期金利に関するものであり、短期金利についてはマイナス金利が続けられています。

2023年の動向と重ねて考えると、2024年中の長期金利の急激な上昇は考えにくく、上がるにしても緩やかな上昇基調となりそうな気配です。

緩やかでも上昇基調となれば、それだけドルとの金利差が縮まる可能性が考えられます。これはつまり、それだけ物品の輸入価格が下がる、ひいては建築費の上昇が抑えられる≒(2024年中は)一服する可能性があるとも言えます。

4-1.他の視点

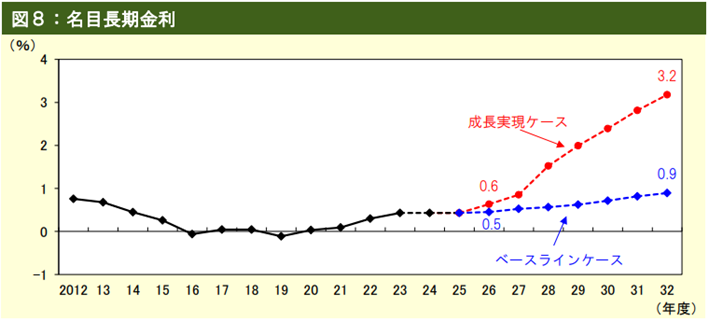

内閣府の経済財政諮問会議に提出され公表された「中長期の経済財政に関する試算」(2023年7月25日)を見ると、今後の金利動向について、国がどのような見通しを立てているか?がわかります。

出典:内閣府2023年「中長期の経済政策に関する試算」

実際にいつ、どの程度の水準まで上昇するかは未知数ですが、早急に大きな金利上昇はしないだろうと思いますが、国も今後、金利が基本的に上昇基調になると考え、政策立案をしているようです。

将来の金利を予測することは誰にもできません。

ですから、経営シミュレーションにて、楽観シナリオと悲観シナリオの両方を想定し、万一の備えをしておくことが重要です。

つまり、現在の低金利がずっと続く前提の楽観的なシナリオ と 金利が上昇した場合の悲観シナリオを想定しシミュレーションをすることが大切です。

金利水準も複数確認し、判断しましょう。

例えば、今後、不動産投資を行う機関投資家は賃貸市況をどのように考えているか?がわかります。

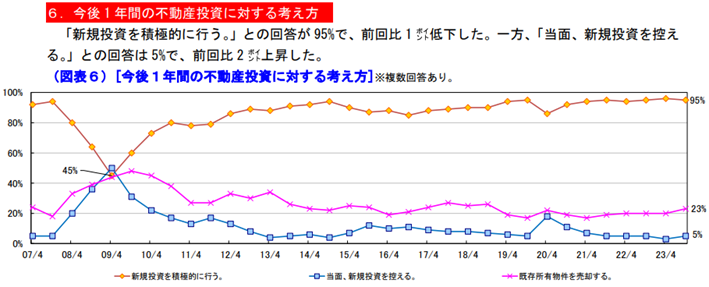

一般財団法人日本不動産研究所の「不動産投資家調査」(2023年10月)を見ると、

出典:日本不動産研究所2023年「不動産投資家調査」

今後1年間の不動産投資に対する考え方として、「新規投資を積極的に行う」との回答が9割近くを占めています。

これだけの機関投資家が積極的な不動産投資を行うつもりということは、今年も不動産投資自体の魅力は健在であるということです。

ただ、機関投資家が投資をする際には、投資効率から、一定割合の借入をすることが多いでしょうから、金利変動に関しては、ナイーブになっています。

5.まとめ

以上、金利を相互に動かすさまざまな要素~建築費や家賃の市場動向、国や機関投資家の見通しなどを見てきました。

金利変動はさまざまな理由で動きます。

あるときは外国為替の影響、あるときは物価変動の影響、またあるときは政治などの影響です。

予測は不可能ですが、必ず動く!というのが、金利の特徴です。

長期金利=固定金利型ローンについては、国債の金利を基準にしていますから、マーケットの影響を受けます。

特に、最近は、内外金利差などを背景にした円安など、グローバル経済の影響を受けています。多くのエコノミストが金利の上昇基調が維持されると見ていますが、外国為替市場が円高に戻れば、金利を動かしていた内外金利差が縮まり、金利上昇が一服する可能性もあります。

短期金利=変動金利型ローンについては、日本銀行の金融政策の変更がポイントです。

現在、マイナス金利政策を取っていますが、2023年は日銀総裁の発表により緩やかな上昇基調に変化しました。

マイナス金利政策が解除=政策変更となると、理論上、金利が上昇することになります。

賃貸経営上は、前述した通り、金利上昇により賃貸事情にどのような影響があるか?確認しておくべきです。

いずれ賃貸事業を検討する可能性があるのであれば、検証をしておくのは無駄ではないので、そのためにも賃貸事業について多方面の情報を持っている頼れる不動産業者から最新情報を得ることを心掛けましょう。

■監修者プロフィール

株式会社優益FPオフィス 代表取締役

佐藤 益弘

マイアドバイザー®

Yahoo!Japanなど主要webサイトや5大新聞社への寄稿・取材・講演会を通じた情報提供や、主にライフプランに基づいた相談を顧客サイドに立った立場で実行サポートするライフプランFP®として活動している。

NHK「クローズアップ現代」「ゆうどきネットワーク」などTVへの出演も行い、産業能率大学兼任講師、日本FP協会評議員も務める。

【保有資格】CFP®/FP技能士(1級)/宅地建物取引士/賃貸不動産経営管理士/住宅ローンアドバイザー(財団法人住宅金融普及協会)/JーFLEC認定アドバイザー(金融経済教育推進機構)

注目のハッシュタグ

お悩みから探す

カテゴリから探す

人気記事ランキング